La seconde mort du néolibéralisme

Les bégaiements de l’histoire tournent souvent à la farce, mais ce n’est pas toujours le cas. La séquence ouverte en 2008 fut tragique. La plus grande crise financière depuis 1929 précipita les économies de l’Atlantique nord dans une grande récession dont l’onde de choc culmina, sur le flanc gauche, par le blocus monétaire de la Grèce et la reddition de Syriza puis, sur le flanc droit, par le basculement d’une série de pays, dont les États-Unis et la Grande Bretagne, de l’extrême-centre vers un nouveau genre de nationalisme.

La séquence ouverte dans la première moitié de l’année 2020 est déjà un cataclysme mondial qui touche nos systèmes sociaux et politiques dans leur globalité. En réaction à l’épidémie de COVID-19, « le grand enfermement », comme l’a appelé le FMI, a précipité une dislocation simultanée des relations fondamentales du capitalisme globalisé. Chute du PIB, chômage, explosion de la pauvreté, recul du commerce international, gel des investissements… De mars à mai, en l’espace de trois mois, ces variables se sont dégradées à une vitesse inouïe, bien plus rapidement et bien plus fortement que lors de la décennie précédente.

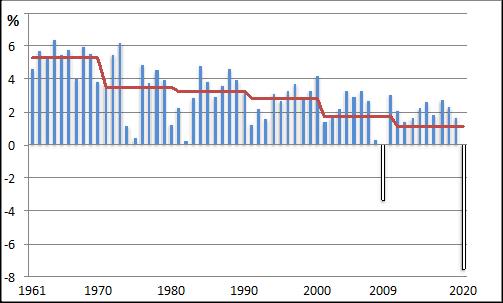

En 2009, le PIB mondial recula de 0,5%, il devrait chuter de 6% cette année. Pour l’ensemble de l’OCDE la baisse sera de 7,5% (Figure 1) et même de 11,5% pour les pays de la zone euro. Le retour au niveau de production de 2019 n’est prévu qu’en 2022, et encore seulement dans le cas où il n’y aurait pas de seconde vague d’épidémie.

*

La violence du coup d’arrêt fut une grande goulée d’air pour les écosystèmes. Mais pour le système capitaliste c’est un choc tel que toute forme de reprise ne pourra désormais être que chaotique, fragile et longue. Dans l’intervalle, les apparences de la normalité marchande restent suspendues à une intervention des pouvoirs publics dont l’ampleur évoque par certains aspects les économies de guerre.

Du point de vue économique, la COVID-19 est donc bien un événement majeur. Cependant, les turbulences dans lesquelles nous sommes précipités ne se résument pas à ce moment dramatique. Les données attestent d’une tendance longue à la baisse du taux de croissance depuis les années 1960. Décade après décade, la grande fatigue du capitalisme s’aggrave. Brutalité de l’événement, ténacité du long ralentissement : c’est à la lumière de cette double perspective qu’il faut penser la conjoncture.

Figure 1: Croissance du PIB dans les pays de l’OCDE depuis 1961: données annuelles et moyennes décennales (OCDE, prévision pour 2020)

Du global dans le néolibéral

Il n’y a pas de « bon bout » pour aborder un tel monstre, mais puisqu’il faut bien essayer de s’orienter, partons de ce que l’on connaît : le néolibéralisme, le champ de bataille qu’il recouvre et la manière dont le séisme en cours reconfigure le terrain. L’hypothèse que je veux défendre est que cette crise sanitaire devenue catastrophe générale signe la seconde mort du néolibéralisme.

Le principe de légitimation idéologique du néolibéralisme est l’idée de rétribution en fonction de la performance en contexte de compétition. Au cours de la dernière décennie, ce mythe mobilisateur gesticulait encore. Dans des pays comme la France, le registre de l’austérité et celui de la Start-Up nation produisaient même une accélération des « réformes ». Aujourd’hui, par certains aspects, le monde macronien d’après rappelle furieusement celui d’avant. Au nom de la sauvegarde de l’emploi, Muriel Penicaud promeut une épidémie de baisse de salaires dans le cadre des « accords de performance collective » au niveau des entreprises. Dans le même temps, les bricolages comptables gouvernementaux ont pour effet de charger au maximum la barque de la dette des organismes de protection sociale afin de mieux les fragiliser. Bref, la marchandisation accrue de la relation salariale reste à l’ordre du jour.

Pourtant, si on élargit la focale, difficile de ne pas voir que le choc viral a accéléré le déplacement des contraintes structurelles dans lequel se meut l’accumulation du capital.

Le noyau de ce que Quinn Slobodian a appelé l’ordo-globalisme est la liberté de circulation des capitaux. Au tournant des années 1970, face à un bloc socialiste imposant et à une vague de décolonisation conquérante, la priorité pour les défenseurs du capitalisme était sa sauvegarde. A leurs yeux, cela passait par un ancrage des nations dans un ordre international dont la pierre angulaire devait être de protéger les droits et les libertés des investisseurs.

Les néolibéraux de l’école de Genève ont ainsi inspiré un système de gouvernance à plusieurs niveaux. L’économie globalisée s’appuie sur une infrastructure institutionnelle qui s’est considérablement étoffée depuis les années 1980 à travers l’action de l’OMC, du FMI, de la Banque mondiale, de l’Union Européenne et, plus généralement, par la constitution de denses réseaux juridiques constitués de traités de libre-échange, d’accords de protection des investisseurs, d’accords sur la propriété intellectuelle et de tribunaux d’arbitrage international. L’effet de cette construction est d’isoler le jeu économique de la prise de décision démocratique et de maintenir à distance des logiques étatiques souveraines un espace autonome de valorisation du capital à l’échelle mondiale.

Cette mutation dans l’ordre international a été accompagnée et renforcée, à l’échelle nationale, par des politiques dites néolibérales qui reposent sur deux piliers. Le premier est une concurrence accrue – obtenue par la déréglementation et l’ouverture des marchés nationaux, y compris des marchés financiers, à la concurrence étrangère. Le second est un bridage des capacités d’action de la puissance publique. Amputé d’une large part de ses capacités économiques stratégiques par les privatisations, l’État a vu de surcroît ses marges de manœuvre budgétaires réduites par l’institutionnalisation de sa dépendance financière vis à vis des marchés.

Un retournement en deux actes

Venant une décennie après la grande crise financière, la crise de la COVID-19 met sérieusement à mal cette distanciation entre ordre capitaliste globalisé et ordre politique étatique national. Le problème n’est pas qu’un excès de l’intervention de l’État serait venu entraver le fonctionnement autonome du règne économique. C’est plutôt le contraire qui se produit.

Au lendemain de 2008, l’incapacité des marchés financiers à se gouverner eux-mêmes nécessita la mobilisation générale de la puissance monétaire et budgétaire souveraine. Dans la foulée, les années 2010 furent marquées du sceau de l’assistanat en matière de finances, les marchés ne conservant un semblant de fonctionnement normal qu’au prix d’une addiction aux stéroïdes monétaires délivrés par les banques centrales.

En 2020, c’est l’apparition d’un impératif sanitaire qui permet de faire l’expérience traumatique que, quand c’est vraiment important, quand un événement général survient, alors les marchés ne servent à rien. Avec la COVID-19, la logique concurrentielle est prise en flagrant délit de non-pertinence intégrale. Individu vulnérable ou groupe aéronautique transnational, chacun cherche la protection de l’État.

Le 29 mars, Boris Johnson livide, isolé derrière sa caméra de bureau, rend hommage aux soignants et conclut « There is such a thing as society ». Prenant le contrepied exact de Margaret Thatcher, il entérine la fin d’une période. La bête néolibérale fut coriace, elle n’est plus. Évidemment, le fait que ce décret soit formulé par un Premier Ministre conservateur britannique est éloquent. Il signifie une chose à la fois très simple et très problématique pour la gauche. Il y a pour le capital un avenir par-delà le néolibéralisme.

C’est avec cette idée en tête d’un capitalisme d’après le néolibéralisme qu’il faut aborder la nouvelle conjoncture dont les principales coordonnées sont les limites de l’activisme des banques centrales, le retour de l’endettement comme question essentielle et les conséquences de la suspension de la régulation concurrentielle

La crise financière n’a pas eu lieu

Le centre de gravité du pilotage systémique s’est déplacé avec l’inversion du rapport de dépendance entre marchés financiers et puissance publique. Ce ne sont plus principalement les marchés financiers qui allouent les ressources et sanctionnent mais les États et les banques centrales qui soutiennent les acteurs économiques en relâchant la contrainte budgétaire grâce à des conditions de crédit hyper accommodantes et une distribution massive de ressources financières et de garanties publiques.

Les banques centrales instruites par le précédent de 2008 n’ont pas traîné à sortir le bazooka. Dès la mi-mars, la réserve fédérale étasunienne s’est engagée dans un programme illimité de rachats de titres (dette publique, dettes d’entreprises dette immobilière, dette des collectivités locales…). En Europe, après un cafouillage initial qui a pendant quelques jours livrés des italiens pantois aux spéculateurs, la BCE a emprunté la même voie. Son programme de rachat de dette des gouvernements et des très grandes firmes dépasse les 1000 milliards d’euros, ce qui représente tout de même 8% du PIB de la zone ou encore environ 3000 euros par habitant. A cela s’ajoute de multiples canaux de soutien aux banques, y compris un assouplissement des exigences réglementaires.

Si, à la différence de 2008, le déclenchement de la tempête de la COVID-19 ne peut être directement attribué aux marchés financiers, ceux-ci n’ont évidemment pas contribué à contenir le choc. Au contraire, leur stabilisation a nécessité une intervention encore plus massive et plus rapide. La loi de Minsky d’accroissement parallèle de l’instabilité financière et de l’intervention publique nécessaire à la contenir se voit donc confirmée par ce nouvel épisode.

Tandis que les économies s’enfonçaient dans la dépression, il est particulièrement frappant que le krach boursier du mois de mars ne s’est pas poursuivi. Les places boursières ont même retrouvé au mois de juin un niveau de valorisation proche de celui, très élevé, atteint du début de l’année, après une décennie de hausse continue.

Ce rebond à contretemps est la conséquence directe de l’intervention massive des banques centrales. Dans un monde où l’activité s’effondre, les banques centrales sont l’assurance tout risque des investisseurs. Elles sanctuarisent le patrimoine financier en soutenant directement et indirectement la valeur de l’ensemble des actifs financiers. Elles apportent une anté-validation politique du capital fictif ; les profits espérés pour le futur sont en quelque sorte garantis par le souverain.

Deux mécanismes sont à l’œuvre. D’abord, en rachetant de la dette à tour de bras et sans trop regarder à la qualité, les banquiers centraux s’assurent que les grandes firmes n’auront aucun problème de trésorerie à moyen terme. Ensuite, en asséchant les marchés de la dette et en poussant les rendements dans le rouge, ils font en sorte que les investisseurs se déportent sur les marchés d’action, ce qui mécaniquement soutien les cours boursiers. Et, la communauté financière envisage de demander davantage. Au Japon, la banque centrale détient déjà plus de 8% de la capitalisation boursière du pays et, l’an dernier, sentant venir le vent mauvais, le fond d’investissement Blackrock plaidait pour que la BCE rachète directement des actions. Après tout, que peuvent rêver de mieux les actionnaires que de savoir leur actif soutenu sans médiation par les banques centrales ?

Défaire la dette

Bien sûr, ce qui distingue 2020 de 2008, c’est que cette fois les pouvoirs publics ont, de fait, pris le contrôle de l’essentiel de la vie économique et non plus seulement du secteur financier. Au mois d’avril, au plus fort du confinement, Emmanuel Macron faisait un constat sans fard à ce sujet :

« Nous avons nationalisé les salaires et le P&L [profit and loss] d’à peu près toutes nos entreprises. (…) Le chômage partiel c’est la nationalisation des salaires. Tous les plans de garanties ou d’aide, le fond de 50 milliards allemand, ou le fond de 20 milliards français pour les commerçants et autres, ça s’appelle une nationalisation des comptes d’exploitation des commerçants et des entrepreneurs ».

Pour éviter « l’évaporation », le capitalisme a été ainsi, en quelque sorte, suspendu ; le système vit aux crochets de l’État. Et c’est loin d’être terminé. En France, comme aux États-Unis et même en Allemagne, le patronat réclame à hauts cris davantage de soutien et fait sien un argument impeccablement keynésien, à l’instar du président du Medef Geoffroy de Bezieux :

« L’endettement des États va, certes, s’accroître. Mais sans relance massive, la contraction de l’économie va encore amplifier l’endettement, car il y aura moins de recettes fiscales. Nous faisons le pari que c’est en recréant de la richesse qu’on remboursera la dette, pas en laissant l’économie s’effondrer. »

Oubliée l’analogie fallacieuse entre budget des ménages et budget de l’État, il faut laisser filer le déficit public car celui-ci, par son effet de stimulation de l’économie, permet de réduire la dette.

La question de la dette est brûlante car le monde dans son ensemble se situe à un niveau d’endettement bien plus important qu’en 2008. La Zambie, l’Équateur, le Liban, le Rwanda et l’Argentine, ne sont que les premiers noms sur la liste des pays en développement sur le point de faire défaut. Mais le problème se pose aussi dans les pays riches. Les États de l’OCDE dont les finances portaient encore les stigmates de 2008 vont connaître des ratios d’endettement au-delà des 120 % du PIB, un niveau inédit depuis la seconde guerre mondiale. Les acteurs privés sont aussi exposés. Les ménages dont bon nombre se retrouvent étranglés par la hausse du chômage, mais également les entreprises. Celle-ci ont profité des taux très bas ces dernières années et se ruent maintenant sur les lignes de crédits ouvertes et garanties par les autorités pour faire face à la chute de l’activité.

Une telle hausse de l’endettement implique que l’économie ne fait plus face à des difficultés temporaires d’accès aux liquidités, mais bien à un problème structurel de solvabilité, c’est-à-dire d’impossibilité de rembourser les dettes. Comme le déclare la dirigeante de Fidelity, un des principaux fonds de gestion d’actifs, les ressources nécessaires pour rembourser les fonds publics que les entreprises ont reçus des gouvernements ou des banques centrales sont si importantes que la dette « va soit être passée par pertes et profits, soit figurer au bilan, où elle aura un effet déprimant ». La finance demande que l’on passe l’éponge sur la dette des firmes, sous peine de dépression.

Le débat sur l’annulation de la dette des États, des ménages et des entreprises qui était déjà central au lendemain de 2008 revient aujourd’hui avec une vigueur redoublée, mais avec des lignes de clivages qui ont bougé.

François Villeroy de Galhau, le gouverneur de la Banque de France est bien obligé d’affirmer qu’« il faudra rembourser cet argent », un jour, après l’urgence sanitaire, après la relance et la reprise de l’activité… Mais, si le JDD choisi de faire de cette phrase le titre de son article, le cœur n’y est pas. Du côté de l’OCDE, la véritable fabrique des politiques néolibérales de ces dernières décennies on n’y croit plus. Laurence Boone, l’économiste en chef de l’institution envisage l’impensable :

« que le soutien budgétaire soit financé par une augmentation permanente de la masse monétaire, créée par les banques centrales, qui pourrait se substituer aux programmes financés par la dette. Cette approche ne devrait pas susciter de craintes d’inflation tant que la croissance reste inférieure au potentiel et que l’indépendance de la banque centrale est respectée. Et elle rassurerait les marchés quant à la capacité des gouvernements à soutenir l’économie. »

Il y aurait donc bien de l’argent magique. Cet argument n’est plus l’apanage des seuls partisans de la Modern Monetary Theory. Débloquer des moyens pour la lutte contre la pandémie, faciliter le maintien à domicile (annulation de dettes, suspension des factures, revenus de remplacements…), employer les chômeurs… « Mais comment le gouvernement va-t-il payer pour tout cela ? », fait mine de demander Pavlina Tcherneva :

« Il ne faudrait pas qu’il faille une pandémie ou une guerre mondiale pour rappeler aux citoyens que le gouvernement américain s’autofinance. Les institutions financières publiques américaines – le Trésor et la Réserve fédérale américaine – veillent à ce que toutes les factures du gouvernement soient payées, sans poser de questions ».

Pour Boone comme pour Tcherneva, dans les pays riches, ceux dont les gouvernements s’endettent dans leur propre monnaie, la dette publique n’est pas en tant que telle une contrainte sur la dépense publique. Les seules contraintes sont celles des ressources véritablement disponibles : les compétences, le stock de matériaux et de machine, l’état de l’environnement, la qualité des processus politiques et sociaux… Il est dès lors très raisonnable d’argumenter en faveur d’une monétisation du financement de l’économie que ce soit sous forme d’annulation de la dette publique par la banque centrale européenne ou même d’apports directs de monnaie aux citoyens ou encore d’un moratoire temporaire sur l’endettement des ménages et des firmes.

Le retour du politique refoulé

Si le néolibéralisme est défait ce n’est hélas pas sous les coups de mobilisations sociales victorieuses. C’est un effondrement intérieur, le retour du refoulé politique que ses zélateurs espéraient laisser à l’écart.

L’acte le plus symptomatique est sans doute la décision de la cour constitutionnelle allemande à propos du programme de rachat de titres de la BCE. En exigeant que la BCE démontre de manière substantielle que « les objectifs de politique monétaire poursuivis par le PSPP ne sont pas disproportionnés par rapport aux effets de politique économique et budgétaire résultant du programme », la cour demande l’impossible. La politique monétaire n’est pas séparable de la politique économique dans son ensemble, car les décisions en matière monétaire ont des effets considérables sur l’emploi, la rémunération de l’épargne, les finances publiques, la valeur des actifs financiers, les inégalités. Certes, cette décision est inspirée par des considérations conservatrices, mais la logique du jugement est implacable : une banque centrale indépendante ne saurait faire de la politique. Dès lors de deux choses l’une : soit la banque doit réduire considérablement son interventionnisme ; soit son action doit être soumise à la délibération démocratique. Comme la première option est inenvisageable dans le contexte actuel, c’est l’indépendance de la banque centrale, une des plus belles prises de guerre des néolibéraux, qui se retrouve sur la sellette.

Dans l’immédiat, cela contraint les institutions européennes à un périlleux exercice de mécano pour retrouver des marges d’action. La possibilité d’un plan de relance à partir du budget européen résulte en partie de cette situation de fragilisation juridique de l’action de la BCE. Elle conduit à envisager une montée en puissance fiscale et donc une montée en puissance politique de l’UE. Même si cette éventualité reste incertaine et que l’ampleur du mouvement demeure limitée, le tabou de la mutualisation est tombé outre-Rhin, ce qui constitue un premier pas sur l’unique voie permettant d’échapper à la dislocation de l’Union[1].

Parallèlement, un discours sur la souveraineté économique se fait entendre de plus en plus fortement. Après le nationalisme décomplexé de Donald Trump, l’Union européenne mobilise à son tour la rhétorique de la menace chinoise pour défendre ses intérêts. Pour des motifs de sécurité nationale ou bien de sauvegarde de capacités industrielles, des restrictions sur les investissements étrangers – une entrave à la liberté de circulation du capital – sont imposées et des prises de participation publiques dans les entreprises stratégiques deviennent plus fréquentes. Parallèlement, et alors que les disputes commerciales se multiplient, les industriels exigent la mise en place d’une taxe carbone aux frontières.

Plus anecdotique mais néanmoins révélateur, les « pigeons » – ces « entrepreneurs et investisseurs du numérique français » qui s’insurgeaient contre l’impôt sous Hollande réclament maintenant à hauts cris de l’argent public : leur plan de redirection demande que l’État intervienne vigoureusement à coups d’investissements dans les infrastructures, d’injections de capital, de commandes publiques et d’un vaste programme de formation de la population.

Derrière ces revirements il y a une véritable désorientation des classes dirigeantes. Dès lors que les marchés financiers ne sont plus en mesure d’être le quartier général de la coordination économique, les signaux prix qu’ils émettent ne peuvent plus prétendre refléter la performance sous contrainte de compétition. C’est tout l’édifice idéologique néolibéral qui se disloque et l’État ressurgit comme grande figure coordinatrice.

Après le néolibéralisme

La séquence ouverte en 2008 se poursuit jusqu’à aujourd’hui. C’est la crise du capitalisme néolibéral. Une grande crise qui constitue un moment interstitiel entre deux configurations politico-économiques. Les cousins étatsuniens de l’école de la régulation parlent à propos de ces configurations de structures sociales d’accumulation (SSA). Une structure sociale d’accumulation doit, en régime capitaliste, promouvoir efficacement la réalisation de profits : les institutions garantissent la croissance économique, en particulier par la stimulation de la demande, et stabilisent les relations de classes.

La grande crise du capitalisme néolibéral est celle des limites de la régulation dominée par des marchés financiers globalisés. La situation de ces derniers mois exacerbe un dilemme déjà manifeste au cours de la dernière décennie dans les débats sur la grande stagnation. D’un côté, comme l’explique un directeur de fonds d’investissement à ses actionnaires, « Le capitalisme sans faillite est comme le catholicisme sans enfer », autrement dit les marchés ne peuvent être efficaces que s’il existe une menace crédible d’échouer. Or ce que font précisément les aides massives aux firmes, l’accès au crédit sans limite et les mesures monétaires exceptionnelles, c’est de suspendre la discipline concurrentielle. Privé du mécanisme de régénérescence de la destruction créatrice, le capitalisme se peuple de firmes zombies à la productivité stagnante.

D’un autre côté, restaurer la discipline de marché est inconcevable : alors que nombre d’entreprises sont aujourd’hui au bord du dépôt de bilan, toute hausse des taux ou durcissement de la contrainte budgétaire précipiterait le système dans un enchainement de faillites et une dépression cataclysmique.

Du point de vue des néolibéraux, les années 2010 furent une période d’attente inquiète dans l’espoir que cette contradiction pourrait être dépassée grâce à un regain de dynamisme. La crise actuelle sonne le glas de telles fantaisies. On ne sort pas d’une crise structurelle sans restructuration institutionnelle majeure. Le prix à payer pour surmonter simultanément la sclérose et la menace dépressive, c’est de toucher à la centralité des marchés financiers, c’est à-dire au cœur de la logique néolibérale. L’enjeu du moment dans lequel nous nous trouvons, est ainsi la définition d’un nouveau régime de régulation économique dans lequel les États retrouvent, en fonction de leur position dans la chaîne impérialiste, un rôle central au détriment des marchés financiers.

En conclusion de The rise and fall of Neoliberal Capitalism, ouvrage paru en 2015, David Kotz souligne que les États-Unis ont déjà connu au début du XXè siècle puis dans les années 1930 des phases d’alternance entre des formes libérales et des formes dirigées de capitalisme. Selon sa lecture nous serions aujourd’hui dans une telle phase. Face à l’impasse de la configuration néolibérale, le scénario le plus probable est celui d’un réagencement institutionnel conduisant à la formation d’une régulation socioéconomique néo-dirigiste. Il envisage trois scénarios : une rupture éco-socialiste qui augurerait d’un nouveau mode de développement, une renaissance social-démocrate qui conduirait à une réduction des inégalités mais buterait sur les limites écologiques du productivisme ou bien une re-régulation dominée par le capital, dont un fordisme de droite est une figure possible…

L’éventualité d’une re-régulation du capitalisme par la droite est encore difficile à saisir. On peut cependant se risquer à deux remarques.

En premier lieu, il faut bien avoir à l’esprit que la re-régulation n’implique pas en tant que telle une quelconque tendance progressiste. Les dégâts du néolibéralisme sur les conditions d’emploi vont peser durablement. La marchandisation de la relation salariale peut même continuer à s’accroître, quand bien même le secteur financier serait plus encadré, le crédit réorienté vers des usages productifs et les échanges internationaux davantage contrôlés. Le nationalisme économique peut d’ailleurs être instrumental dans une tentative de désactivation du conflit de classe qui fragiliserait un peu plus les droits sociaux.

En second lieu, la remontée en puissance de l’intervention de l’État porte en germe une intensification du conflit politique. En effet, tandis que la logique du néolibéralisme tend à escamoter les mécanismes économiques derrière le fétichisme des échanges marchands, l’intervention publique les rend plus directement transparents. Un plus grand autoritarisme sur les scènes nationales et une résurgence des conflits géopolitiques interétatiques, préparés par des déséquilibres internationaux massifs, peuvent être ainsi des sous-produits du néo-dirigisme. Et c’est ainsi que l’internationalisme et les batailles démocratiques vont retrouver le tranchant anticapitaliste dont le néolibéralisme les avait privés.

Notes

[1] Bien entendu, l’autoritarisme anti-social reste de mise puisque l’accès aux fonds européens serait conditionné à des mesures de compétitivité. On retrouve ici l’idée d’arrangement de nature contractuelle évoquée dès 2012 dans le rapport Van Rompuy qui proposait que «Les réformes structurelles [soient] soutenues par des mesures d’incitation financières et [donnent] lieu à des transferts temporaires en faveur des États pâtissant de faiblesses structurelles excessives».