Récession mondiale : où va la crise du coronavirus ?

Nous l’appellerons peut-être bientôt la “crise de 2020”, la “coronacrise” ou le “coronakrach”[1], mais peu importe : ce qui est sûr, c’est que nous entrons dans une crise globale et majeure du capitalisme, et que nous nous en souviendrons, parce qu’elle marque la fin d’une époque. Elle va considérablement accélérer le cours des choses, d’une part parce que les classes dominantes vont chercher à nous la faire payer très cher, et d’autre part parce qu’elle peut approfondir la colère et le dégoût que ces classes dominantes inspirent à travers le monde, le sentiment d’injustice qui ouvre la voie de tous les possibles lorsqu’il éclate à la surface de l’histoire.

Bruno Le Maire, ministre français de l’Economie, affirmait lui-même lors d’une conférence le mardi 25 mars que « cette crise, qui touche l’économie mondiale et l’économie réelle, n’est comparable […] qu’à la crise de 1929 »[2]. Et il n’était pas alarmiste : selon l’INSEE, la contraction annuelle du PIB français pourrait atteindre -6% avec une hypothèse de deux mois de confinement, soit deux fois plus que pour l’année 2009 ! Aux États-Unis, le chômage a bondi comme jamais, avec 10 millions d’inscriptions supplémentaires aux allocations chômage pour les deux seules dernières semaines de mars 2020. D’où vient la profondeur de cette crise et où peut-elle nous emmener ?

La pandémie du coronavirus : une étincelle…

Le développement de l’épidémie en Chine intérieure a amené l’État chinois à prendre des mesures de confinement dans des régions clés pour la production industrielle. La première région confinée est par exemple la province de Hubei (fin janvier) qui est un nœud important du réseau de transport et d’approvisionnement au cœur de la Chine : métropole industrielle importante, la capitale Wuhan[3] est au carrefour du Yangtsé (le plus long fleuve d’Asie) et l’axe routier Nord-Sud qui va de Hong Kong à Pékin. Une partie importante de la production, du transport de marchandises et des échanges a donc été stoppée. En prenant en compte les mois de janvier et de février, l’économie chinoise observe le premier recul de la production industrielle en Chine depuis 30 ans : -13,5% en un an !

Depuis les années 1990, la production chinoise a un rôle central dans la division internationale du travail, notamment pour l’assemblage de produits manufacturés et de pièces détachées. Cet arrêt a eu un impact immédiat : un “choc d’offre” sur l’ensemble de la production mondiale pour les industries des pays développés qui ont besoin des composants et produits manufacturés chinois et un “choc de demande” pour les pays producteurs de matières premières dont la Chine est une grande consommatrice. Ce ralentissement de la production et le confinement provoquent ensuite évidemment en conséquence une chute de la demande des ménages qui accentue la récession.

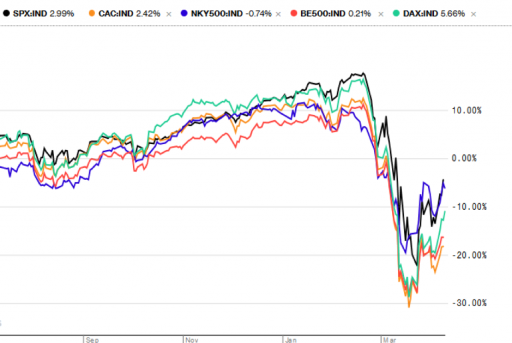

La propagation exponentielle du virus en Chine sur les autres continents et les “chocs” évoqués plus haut ont déclenché une panique financière sans précédent localisée principalement sur les marchés d’actions[4]. Les principaux indices boursiers du monde, CAC 40, Dow Jones, Nikkei, Nasdaq, Dax connaissent en ce moment le plus important krach depuis la crise de 2007-2008. L’indice du CAC 40 a perdu par exemple 34% de sa valeur entre le 20 février et le 12 mars derniers, et a connu sa pire séance de l’histoire le 12 mars avec une chute de 12%. La valorisation boursière acquise depuis 2016 est partie en fumée en l’espace de deux deux semaines ! Comme la récente remontée le montre (voir graphique ci-dessous), la trajectoire du krach boursier reste incertaine, et dépendra sûrement des évolutions de la pandémie ainsi que du rythme des faillites dans l’économie réelle. De quoi donner le tournis aux traders, même confinés chez eux derrière leurs ordinateurs…

Figure 1 : Évolution des principaux indices boursiers mondiaux

Principaux indices boursiers mondiaux, base 100 le 9 avril 2019 – Evolution de la valorisation boursière par rapport à la valeur de référence du 9 avril 2010. Source : Bloomberg

… sur le baril de poudre des contradictions d’un capitalisme zombie

Un certain nombre d’économistes libéraux considéraient il y a peu que tout cela ne s’apparentait qu’à un « choc exogène », passager, c’est-à-dire qui ne vient pas des contradictions internes de l’économie capitaliste et qui n’aurait pas entraîné de crise majeure. Bien que la pandémie ne soit pas un phénomène si « exogène » au capitalisme mondialisé[5], il est vrai qu’il ne s’agit pas d’un élément inhérent au fonctionnement de l’économie capitaliste. Mais les krachs boursiers non plus n’entraînent pas nécessairement de récession profonde dans l’économie réelle, comme par exemple le krach d’octobre 1987 qui n’a pas duré et qui intervenait dans un moment où la rentabilité du capital dans les grandes économies était en hausse et n’a atteint un pic qu’à la fin des années 1990.

Or, la pandémie et le krach qu’elle a entraîné interviennent justement, exactement comme celui de 2007-2008 dans une période chute de la rentabilité du capital : la masse des profits a stagné puis chuté fin 2019 aux USA, après une baisse du taux de profit depuis 2014[6]. Même la propagation du virus, la croissance américaine ralentissait et le Japon et la France était déjà entrés en récession au dernier trimestre 2019. Même la Chine, qui semblait être la locomotive de l’économie mondiale voyait sa croissance ralentir, et elle connaît des surcapacités industrielles énormes et une bulle immobilière, tout cela sur fond de chute du taux de profit et de hausse des salaires qui mine là aussi la rentabilité du capital.

Comme l’ont souligné les deux économistes marxistes Michael Roberts[7] et Stravos Mavroudeas[8], le coronavirus est le détonateur, le catalyseur de la crise économique. Comme cela est souvent souligné, il y joue comme un facteur particulier, amplificateur même ; il la rythme, mais il n’en est pas la cause fondamentale. Tous les éléments étaient en réalité réunis pour une grande crise qui aurait éclaté dans les semaines ou les mois à venir, et dont les racines sont profondes.

Les gouvernements ont cherché ces dernières années à contrecarrer cette tendance à la baisse du taux de profit par des baisses d’impôts massives sur les profits des entreprises, mais ces politiques atteignent leurs limites aujourd’hui. Depuis 2018, on observe au niveau global un ralentissement de la croissance de la production industrielle et du commerce international. Nous arrivons à la fin d’un cycle de “reprise” en trompe-l’œil qui avait duré de 2016 à 2018 (voir figure 2 ci-dessous).

Figure 2 : Ralentissement de l’accumulation du capital

Courbe bleue, échelle de gauche (Global PMI) : Indice PMI de la croissance de la production (industrie et services) mondiale : lorsque l’indice passe sous la barre des 50, l’indice indique une décroissance de la production.

Diagramme gris, échelle de gauche : croissance économique mondiale, en pourcentage de variation du PIB mondial

source : ihsmarkit.com

Il apparaît de manière saillante le phénomène de “suraccumulation de capital” : trop de capital investi par rapport à la plus-value qui est générée, dans un contexte où la capacité du marché à absorber les nouvelles marchandises et équipements produits est limitée. Et moins les investissements sont rentables, plus les entreprises s’endettent pour les financer. Le crédit et l’endettement ont explosé ces dernières années, masquant les problèmes de solvabilité – leur capacité à rembourser – encore plus élevés qu’avant la crise de 2007-2008. Comme l’écrit Frédéric Lordon :

« Pour faire simple : la situation d’ensemble de la finance est la même qu’en 2007 en pire »[9].

Ces dernières années ont été marquées par la prolifération, sous les yeux inquiets des banquiers centraux, des “entreprises zombies” du fait de la faiblesse des taux d’intérêt : des entreprises non-rentables et non compétitives qui ne survivent que grâce à l’endettement à bas coût. Si particulière soit-elle, cette crise s’inscrit néanmoins dans les cycles réguliers de la profitabilité du capital.

Figure 3 : Endettement des entreprises non-financières aux Etats-Unis

Etats-Unis- Dette (titres de créances et emprunt) des entreprises en pourcentage du PIB : le 30 septembre 2018, l’endettement des entreprises américaines avait déjà dépassé le pic d’avant la crise de 2007-2008.

Ce « capitalisme zombie » – comme l’appelait le marxiste britannique Chris Harman[10] – vient du fait que la crise de 2007-2008 n’a pas joué pleinement son rôle « normal » de purge du capital excédentaire : pour que la reprise puisse être importante, la crise doit dévaloriser et détruire énormément de capitaux pour que les taux de profits, moteurs de l’investissement, repartent significativement à la hausse, comme par exemple dans la période qui a suivi le très violent krach de 1929 et celle d’après la Seconde Guerre mondiale.

Dans la période récente, les États et les banques centrales ont mis l’économie mondiale sous perfusion monétaire, par la baisse des taux directeurs[11] et en accordant des liquidités monétaires à très bas coûts. Certains taux d’intérêts devenaient même négatifs. L’endettement a donc explosé ! C’est aussi en partie cet arrosage général qui explique que les cours boursiers aient monté de 2012 à aujourd’hui, atteignant des sommets juste avant le “coronakrach”. Les capitalistes financiers ont utilisé ces liquidités, ces crédits faciles pour spéculer en bourse et assez peu pour investir dans l’appareil productif, du fait de trop faibles taux de profits. Les entreprises ont alors pu afficher des “profits fictifs” illusoires et déconnectés de la plus-value extorquée dans l’économie réelle.

Ce n’est donc pas seulement du fait du confinement que la récession s’annonce plus profonde qu’en 2007-2008, mais aussi parce que la pandémie fait éclater des contradictions que les gouvernants ont pendant une douzaine d’années échoué à colmater, pendant que les inégalités ont continué à se creuser. Le capitalisme montre alors de plus en plus clairement sa faillite, son incapacité à organiser la société de manière à pouvoir répondre aux besoins élémentaires de la population et à l’urgence écologique.

“Quoi qu’il en coûte”, l’État et les banques centrales au chevet du capital

Les banques centrales entrent dans la crise avec des marges de manœuvre plus réduites pour l’atténuer qu’en 2007-2008 : les taux directeurs[12] sont déjà très bas. Celui de la BCE est à 0,5% et celui de la Banque centrale américaine (FED) était plus haut au départ mais elle vient de consommer ses dernières cartouches et cela n’a pas permis de faire repartir à la hausse les cours boursiers, et encore moins de relancer la production.

Néanmoins, elles restent les “prêteuses en dernier ressort” et les maîtresses de la création monétaire, elles peuvent injecter une masse monétaire énorme dans le circuit financier. Les 750 milliards de crédits ciblés de la Banque centrale européenne (BCE) montrent qu’elles sont prêtes à faire marcher la “planche à billets” pour éviter ce qu’elles redoutent le plus : la transmission de la panique boursière sur le “canal du crédit”, c’est-à-dire que les banques commerciales ne prêteraient plus aux entreprises, et ne se prêteraient plus entre elles.

Pour ne pas en arriver à socialiser les banques pour maintenir le crédit, elles rejettent pour l’instant la balle dans le camp des États pour venir au secours des profits. Mais dans l’approfondissement de la crise, elles pourraient déployer des dispositifs encore inédits comme la « monnaie hélicoptère », qui consiste à fournir directement des liquidités aux ménages et/ou aux entreprises sans passer par les banques commerciales.

C’est donc désormais principalement vers les États que se tournent les regards des capitalistes pour relancer l’économie. Alors qu’en 2012 c’était Mario Draghi, le président de la BCE, qui annonçait qu’il ferait tout, « whatever it takes » pour sauver la zone euro, nous voyons là que c’est Macron qui répète la même formule magique en français « quoi qu’il en coûte » ! L’objectif des gouvernements bourgeois est ici de limiter encore une fois le nombre de faillites qui surviendront dans le même temps, surtout celles des entreprises et banques dites systémiques, « too big to fail »[13], dont la faillite entraînerait celle d’autres banques et d’autre entreprises, y compris celles qui sont encore rentables. Et cela dans un contexte où les “fusions-acquisitions” sont allées bon train : la concentration croissante du capital accompagne toujours les phases de stagnation et de déclin. Dans chaque secteur, une poignée de multinationales et leurs filiales se disputent désormais la majeure partie du marché mondial.

Les gouvernements cherchent alors à limiter la casse et à ”aplatir la courbe” de la récession, pouvant agir sur trois plans :

– Donner une garantie étatique aux prêts qu’accordent les banques dans la période. C’est ce que vient de faire Bruno Le Maire avec sa garantie à hauteur de 300 milliards d’euros. Pour les nouveaux prêts, l’Etat français remboursera les banques à la place des entreprises si ces dernières ne sont pas en capacité de le faire. Le chef de l’Etat a assuré qu’“aucune entreprise ne sera livrée au risque de faillite”, mais les entreprises qui ont eu des défaillances financières récentes n’en bénéficieront pas, et beaucoup d’entre elles feront donc faillite.

– La nationalisation temporaire des grandes entreprises de secteurs “stratégiques” sur le point de faire faillite, comme le dit l’adage : « privatisation des profits mais socialisation des pertes ». Le gouvernement français n’exclut pas par exemple la nationalisation de Renault, Air-France-KLM, et Airbus. Bien entendu, ces nationalisations coûteront cher, et c’est l’argent public (nos impôts) qui financera l’entrée de l’Etat dans le capital de ces entreprises.

– L’investissement public par le déficit pour soutenir le carnet de commande des entreprises. L’Union européenne a assoupli exceptionnellement sa “règle d’or” de la limite à ne pas faire dépasser le déficit public de 3% du PIB.

La relance budgétaire impuissante face à l’ampleur de la récession qui vient

Dans cette crise, les gouvernements mobilisent donc des sommes d’argent public colossales pour amortir le choc. Le Congrès américain a voté à l’unanimité un plan de relance de 2 000 milliards de dollars[14], ce qui représente un peu plus de 8% du PIB étatsunien.

Le gouvernement allemand pourtant réputé pour sa “discipline budgétaire” discute à l’heure où nous écrivons d’un plan de relance d’un montant de 156 milliards d’euros, accompagné de 750 milliards d’euros de garantie de prêts[15], tablant sur une hypothèse d’une contraction de 5% du PIB pendant la crise. Les 45 milliards d’euros (2% du PIB français) mis sur la table par le gouvernement français n’étaient pour Bruno Le Maire qu’un “point de départ”, et étaient basés sur un scénario déjà périmé de récession annuelle à -1%.

Mais pour plusieurs raisons, il est peu probable que ces “plans de relance” – applaudis par les économistes libéraux et soutenus par les keynésiens qui en demandent plus – puissent sortir l’économie mondiale si rapidement de la récession de manière à effectuer une trajectoire en “V” de la croissance économique (récession courte puis croissance à nouveau).

D’abord, l’impréparation à la pandémie des gouvernements bourgeois qui cherchent à maintenir coûte que coûte l’activité économique ainsi que l’état déplorable de leurs systèmes de santé accablés par des années de coupes budgétaire va les amener – pour éviter un bilan macabre désastreux pour leur crédibilité politique – à prolonger et durcir le confinement pour ceux qui l’ont décrété (France, Italie, Espagne) et à le décréter pour ceux qui ne l’ont pas encore fait (Etats-Unis, Allemagne, Royaume-Uni, Brésil).

Or, le confinement a un effet amplificateur sur la récession, surtout lorsque, comme en Italie et en Chine, une partie importante de la production industrielle est mise à l’arrêt. Les modélisations effectuées par l’économiste Pierre-Olivier Gourinchas[16] estiment l’impact d’un confinement de 2 mois : la chute de la croissance annuelle de la production mondiale serait de l’ordre de 6,5%, et de 10% si le confinement dure un mois supplémentaire !

Ensuite, ces plans (qui seront chèrement payés par les travailleurs/ses) ne pourront que limiter les faillites en cascades de petites entreprises, mais aussi peut-être de grosses, que provoquera la récession, avec l’explosion du chômage qui s’en suivra. Si reprise même partielle il y a, elle interviendra après la dévalorisation de capital constant (machines, bâtiments) entraînée par les faillites et la chute des salaires entraînée par la hausse du chômage, car ces phénomènes rehaussent le taux de profit des capitalistes, qui est le moteur fondamental de l’investissement.

Par conséquent, la récession risque de durer plusieurs mois, plus longtemps que prévu par les scénarios optimistes qui ne prennent en compte que l’impact du confinement sans prendre en considérations les fragilités structurelles de la tuyauterie capitaliste.

Une crise de la dette qui vient : le Sud de l’Europe et les pays “émergents” en première ligne

Même si elles parviennent à limiter un peu l’ampleur de la récession, toutes ces mesures se font au prix d’un endettement très rapide des Etats, qui se sont déjà fortement endettés pour amortir le choc de la crise de 2008. C’est certainement la transformation de la crise du capitalisme en une crise de l’endettement public, et son lot de politiques d’austérité qui nous attendent, pour faire payer une fois de plus aux classes populaires le sauvetage des banques et des multinationales.

Dans la zone euro, l’Italie et la Grèce se retrouvent au premier rang de la hausse des taux d’intérêt de leur dette. Leur “spread”[17], c’est-à-dire l’écart entre le taux d’intérêt de leur dette et celui de l’Allemagne qui fait office de référence, augmente. Lorsque cet écart est trop important, les spéculateurs se ruent sur les titres de dette des États de référence comme l’Allemagne, accentuant alors l’écart de taux d’intérêt. La déjà fragile unité des Etats capitalistes de la zone euro et de l’Union européenne risque d’être mise à nouveau à rude épreuve dans la récession, et les multinationales françaises et allemandes chercheront à tirer leur épingle du jeu en récupérant des infrastructures privatisées à l’occasion, comme cela avait été le cas pour la Grèce en 2012.

Mais ce sont avant tout les pays dits “émergents” et pays plus pauvres sous domination impérialiste (Mexique, Argentine, Chili, Brésil, Algérie, Soudan, Nigéria, Afrique du Sud…) qui tomberont probablement les premiers dans la crise de la dette : le ralentissement en cours de l’activité provoque une chute drastique du prix des matières premières comme le charbon, le cuivre et le pétrole[18], qui représentent une partie importante des exportations de ces pays. Ce sont ces pays qui se sont le plus endettés après la crise de 2008.

Alors même qu’une partie importante de leur dette est libellée en dollars, on observe en ce moment même une fuite importante de capitaux dans ces pays, ce qui va creuser le déficit de leur balance des paiements, et les obliger de s’endetter à des taux prohibitifs… ce qui à terme va les conduire à un ajustement terrible pour les travailleurs-ses afin de rétablir l’équilibre de leur balance des paiements[19]. Les pays « émergents » ne pourront cette fois pas jouer le rôle d’amortisseur de la récession mondiale comme cela avait été le cas en 2008-2009.

Figure 4 : Évolution des prix du pétrole

Prix du baril de pétrole brut de février 2007 au 24 mars 2020 : la chute actuelle des prix du pétrole est déjà presque aussi violente que lors de la crise de 2007-2008. Source : www.macrotrends.net

« Nos vies valent plus que leurs profits ! »

Cette crise n’est donc pas une crise du néolibéralisme mais une crise du capitalisme tout court. Elle va probablement déboucher sur une encore plus forte stagnation à long terme de l’économie mondiale, et un scénario de récession en « L » plutôt qu’en « V ». Elle va considérablement accélérer l’offensive des classes dominantes sur les services publics, les salaires, le temps de travail. En régime capitaliste, lorsque le gâteau ne grandit pas, son “partage” est encore plus violemment inégalitaire !

Elle pourrait aussi déboucher sur un renouvellement des équilibres géopolitiques entre grandes puissances impérialistes, puissances intermédiaires et pays périphériques, avec un accroissement plus intense encore des tensions commerciales et militaires. Cette concurrence accrue et la faible profitabilité du capital ont fait disparaître les conditions objectives de possibilité d’un « New Deal » des années 1930 : les bourgeoisies nationales, mêmes dans les pays impérialistes, ne peuvent plus redistribuer la richesse sans approfondir la crise et mettre en jeu leur place dans l’ordre mondial. Dans un contexte où les risques sanitaires et écologiques s’accroissent, ce système à bout de souffle montrera peut-être à nouveau ce qu’il peut engendrer de plus barbare, et les Etats pourraient en profiter pour renforcer leurs appareils répressifs.

Face à cela le mot d’ordre “Nos vies valent plus que leurs profits !” peut résonner bien plus fortement et plus largement que d’habitude. L’aspiration à l’égalité de traitement face au risque de contamination, qui s’exprime ici et là aux quatre coins du monde, sera peut-être encore plus puissante sur le plan social lorsque la gestion irresponsable de la crise sanitaire sera révélée au grand jour, que les “soldats” et “héros” de la “guerre” sanitaire seront aussitôt sommés d’en payer le tribut.

Cette aspiration à l’égalité s’était déjà fortement exprimée dans la dernière phase de mouvements sociaux de masse observés ces 2 dernières années (France, Liban, Chili, Algérie, Hong Kong…). Elle existe parmi les classes laborieuses du monde entier, mais elle doit se doter d’une stratégie et d’un programme de sortie de crise pour rompre avec le capitalisme : cela nécessite de reprendre le contrôle du système bancaire par la socialisation des banques, et de l’appareil productif pour le mettre au service des besoins sociaux, sanitaires et de la transition écologique. Car il n’y a plus de troisième voie : « socialisme ou barbarie » !

Notes

[1] – Selon l’expression de Frédéric Lordon. Lire “Coronakrach”, 11 mars 2020 [https://blog.mondediplo.net/coronakrach]

[2] – Les Echos, “Une crise économique comparable à celle de 1929, selon Bruno Le Maire”, 25 mars 2020.[https://www.lesechos.fr/economie-france/conjoncture/coronavirus-pour-bruno-le-maire-cette-crise-est-comparable-a-celle-de-1929-1188276]

[3] Au passage, c’est dans la ville de Wuhan que la mutinerie d’une caserne de soldats a donné le coup d’envoi de la première “révolution” chinoise de 1911 qui a renversé la dynastie des Qing

[4] Pour mieux comprendre la logique des marchés d’action à travers la notion de “capital fictif”, lire sur le site du NPA : Rémi Grumel, “Jeudi noir sur les sur les bourses du monde entier : le krach du coronavirus s’accentue et entre dans l’histoire”, Vendredi 13 mars 2020 https://npa2009.org/actualite/economie/jeudi-noir-sur-les-bourses-du-monde-entier-le-krach-du-coronavirus-saccentue-et

[5] – Lire à ce propos : Paul Sebillote, « Rendre le pangolin familier. Pour une lecture anticapitaliste des pandémies », Contretemps, 2 avril 2020

[6] – Ces éléments ont été explicités par Gaston Lefranc dans son article “La crise qui vient. Elements d’analyse” publié sur le site du NPA le jeudi 17 octobre 2019. https://npa2009.org/idees/economie/la-crise-qui-vient-elements-danalyse

[7] – Lire Michael Roberts, « Récession : « C’était à cause du virus », diront-ils . », publié sur le site du NPA [https://npa2009.org/idees/economie/recession-cetait-cause-du-virus-diront-ils] et de Alternative Révolutionnaire Communiste, 18 mars 2020, traduit Gaston Lefranc et moi-même. [https://alt-rev.com/2020/03/18/recession-cetait-a-cause-du-virus-diront-ils-michael-roberts/]

[8] – Lire Stravos D. Mavroudeas, « The coronavirus pandemic and the health and economic crisis”, 25 mars 2020, [https://stavrosmavroudeas.wordpress.com/2020/03/25/4383/?fbclid=IwAR0ayyHJknhzssTn5cbbhJN5kmy_vJ7XQv-g6kux_-5cZXD4rvPqqVyHfUk]

[9] – Frederic Lordon,“Coronakrach”, 11 mars 2020 [https://blog.mondediplo.net/coronakrach]

[10] – Chris Harman, Zombie Capitalism, Bookmarks Publications, 2009

[11] – Le principal taux directeur d’une banque centrale est un taux auquel elles fournissent de la monnaie aux banques commerciales. Ainsi, plus les taux directeurs sont bas, et plus la masse monétaire en circulation à la recherche de placement est grande. C’est pourquoi, dans un contexte de faible profitabilité des investissements productifs, une baisse des taux directeurs a tendance à faire monter les valeurs boursières.

[12] Les taux directeurs représentent le prix auquel les banques commerciales achètent leurs liquidités auprès de la banque centrale afin de faire ensuite crédit aux ménages et aux entreprises. Plus les taux directeurs sont bas, plus le taux des crédits bancaires est bas (en principe).

[13] En français : “Trop gros pour faire faillite”. L’expression avait été utilisée en 2008 concernant les grandes banques menacées de faire faillite.

–[14]Libération, “Aux Etats-Unis, 2 000 milliards pour sauver l’économie frapée par le coronavirus” – https://www.liberation.fr/planete/2020/03/25/aux-etats-unis-2-000-milliards-pour-sauver-l-economie-frappee-par-le-coronavirus_1783011

– [15]Reuters, “Le Bundestag examine ce mercredi le plan de relance de Berlin” [https://fr.reuters.com/article/frEuroRpt/idFRL8N2BI445]

– [16] Cette modélisation est décrite par Michael Roberts dans son article “Récession : « C’était à cause du virus », diront-ils” traduit en français sur le site du NPA : https://npa2009.org/idees/economie/recession-cetait-cause-du-virus-diront-ils

[17]“Alors que Paris se refinançait à des taux très proches de Berlin ces dernières années, le « spread » a nettement augmenté depuis une semaine. Il tournait ces derniers mois autour de 30 points pour les obligations à dix ans. Il vient de grimper au-dessus de 60 points. Pour l’Italie, l’écart de taux s’est envolé au plus haut depuis 2011, à 287 points, celui de la Grèce à 419 points.” – Le Figaro, “Les « coronabonds » en sept questions”, mardi 24 mars.

[18] – Le prix du pétrole est aussi très affecté par la guerre des prix entre l’Arabie Saoudite et la Russie.

[19] – Dans un pays donné, la balance des paiements retrace l’ensemble des transactions entre acteurs économiques résidents dans ce pays et non résidents (importations et exportations de capitaux et de marchandises). Si la balance des paiements est négative, cela veut dire qu’il y a plus d’argent qui sort du pays qu’il n’en rentre. Du coup le pays doit s’endetter.