La crise qui vient

Dans ce texte, Marcel Roelandts souligne la très forte corrélation entre l’évolution du taux de profit et les crises économiques. Soutenant que ce taux restitue à la fois les conditions de production et de réalisation de la valeur, il plaide pour une vision multifactorielle des crises. Sur cette base, l’auteur examine les éléments structurels et conjoncturels de la crise à venir et discute de ses voies de sortie.

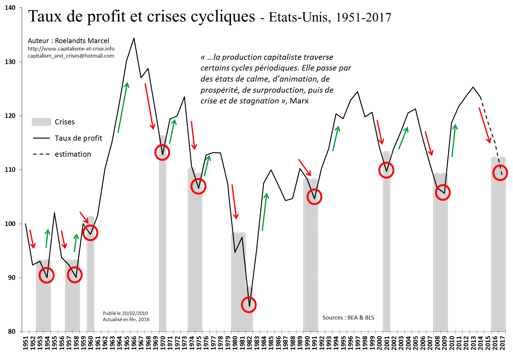

L’obtention d’un profit constitue le but et le moteur de tout investissement dans l’économie capitaliste : un détenteur de capitaux n’investira que s’il espère en tirer une masse et un taux suffisant : « Le taux de profit est la force motrice de la production capitaliste, et on n’y produit que ce qui peut être produit avec profit […] le taux de mise en valeur du capital total, le taux de profit, est bien l’aiguillon de la production capitaliste (de même que la mise en valeur du capital est son unique fin)… »1. Il mesure en quelque sorte la rentabilité finale de l’économie capitaliste puisqu’il rapporte le profit obtenu à l’investissement consenti. Marx le calcule en ramenant la plus-value obtenue au capital total investi2. Lorsque le taux de profit est à la hausse (flèches vers le haut sur le graphique n°1), les affaires prospèrent, lorsqu’il diminue (flèches vers le bas), elles se contractent et, lorsqu’il est proche ou atteint le point le plus bas d’un cycle de hausse et de baisse (cercles), la crise éclate (lignes verticales en grisé).

Cette dernière aura alors pour conséquences de durcir les conditions d’exploitation des salariés et de déprécier tous les éléments intervenant dans l’activité productive : les salaires diminuent suite à la montée du chômage et le « capital-machines » (ou capital constant) se dévalorise consécutivement aux faillites, invendus ou liquidations. Autrement dit, en augmentant le numérateur du taux de profit (la plus-value issue de l’exploitation des salariés) et en diminuant son dénominateur (dévalorisation des machines et baisse des salaires), la crise permet de le redresser. Un nouveau cycle de production peut alors redémarrer jusqu’à la prochaine crise et ainsi de suite : « La stagnation survenue dans la production aurait préparé – dans les limites capitalistes – une expansion subséquente de la production. Ainsi le cycle aurait été, une fois de plus, parcouru. Une partie du capital déprécié par la stagnation retrouverait son ancienne valeur. Au demeurant, le même cercle vicieux serait à nouveau parcouru, dans des conditions de production amplifiées, avec un marché élargi, et avec un potentiel productif accru »3. Le mécanisme interne de la crise crée donc, par lui-même, les conditions permettant d’engendrer un « marché élargi », un « potentiel productif accru » et une « production amplifiée ».

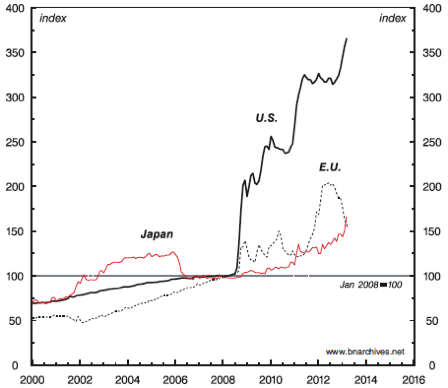

Graphique n°1 : Taux de profit et crises cycliques – Etats-Unis, 1951-2017

Ce graphique provient de notre site web Capitalisme et Crises économiques où le lecteur y trouvera la méthodologie. Le taux de profit a été transformé en indice (1951 = 100). Une valeur de 134 en 1966 signifie que ce taux était de 34 % supérieur à son niveau de 1951, alors qu’un indice de 85 en 1982 signifie qu’il était de 15% inférieur. Les dix bâtonnets verticaux en grisés ne sont là que pour indiquer les années de crise économique, leur hauteur n’a donc pas de signification particulière.

C’est exactement ce que nous montre le graphique n°1 ci-dessus où chaque crise advient après un cycle de hausse et de baisse du taux de profit. L’on peut donc supposer que le retournement à la baisse du taux de profit depuis 2013 annonce la prochaine crise4. Cette respiration auto-entretenue de l’activité productive, entrecoupée de crises périodiques, constitue l’une des plus belles confirmations de l’analyse que Marx a dégagée à partir de ses observations empiriques et de ses travaux théoriques. Elle est résumée ainsi dans l’Anti-Dühring5 :

« …depuis 1825, date où éclata la première crise générale, la totalité du monde industriel et commercial, la production et l’échange de l’ensemble des peuples civilisés et de leurs satellites plus ou moins barbares se détraquent environ une fois tous les dix ans. Le commerce s’arrête, les marchés sont encombrés, les produits sont là aussi en quantités aussi massives qu’ils sont invendables, l’argent comptant devient invisible, le crédit disparaît, les fabriques s’arrêtent, les masses travailleuses manquent de moyens de subsistance pour avoir produit trop de moyens de subsistance, les faillites succèdent aux faillites, les ventes forcées aux ventes forcées. L’engorgement dure des années, forces productives et produits sont dilapidés et détruits en masse jusqu’à ce que les masses de marchandises accumulées s’écoulent enfin avec une dépréciation plus ou moins forte, jusqu’à ce que production et échange reprennent peu à peu leur marche. Progressivement, l’allure s’accélère, passe au trot, le trot industriel se fait galop et ce galop augmente à son tour jusqu’au ventre à terre d’un steeple chase complet de l’industrie, du commerce, du crédit et de la spéculation, pour finir, après les sauts les plus périlleux, par se retrouver… dans le fossé du krach. Et toujours la même répétition. Voilà ce que nous n’avons pas vécu moins de cinq fois déjà depuis 1825, et ce que nous vivons en cet instant (1877) pour la sixième fois »6.

La pertinence de cette analyse est non seulement attestée par toutes les crises cycliques qui sont advenues depuis la seconde guerre mondiale comme le montre notre graphique ci-dessus, mais plus globalement par les vingt-quatre crises internationales que le capitalisme a connues depuis près de deux siècles7 si nous retenons 1825 comme étant la première crise générale du capitalisme : « …ce n’est qu’avec la crise de 1825 que s’ouvre le cycle périodique de la vie moderne du capitalisme »8. Ceci nous donne un cycle moyen de plus ou moins huit années entre chacune d’elle. Comme la précédente a eu lieu en 2008-09, la suivante devrait se manifester cette année-ci, au plus tôt, et en 2018 au plus tard.

Le caractère cyclique de l’accumulation du capital et de ses crises depuis deux siècles, ainsi que la correspondance quasi parfaite entre l’évolution du taux de profit et l’éclatement de celles-ci, devraient, pour le moins, interloquer ceux qui se revendiquent encore de l’analyse luxemburgiste qui affirme, en dépit de telles évidences, que : « la formule d’une période décennale accomplissant tout le cycle de l’industrie capitaliste était chez Marx et Engels dans les années 1860 et 70 une simple constatation des faits : ces faits ne correspondaient pas à une loi naturelle, mais à une série de circonstances historiques déterminées… […] La périodicité décennale de ces crises internationales est un fait purement extérieur, un hasard »9 et « En tout cas cette consolation est réduite à néant par une seule phrase de Marx : « Pour les grands capitalistes, la baisse du taux de profit est compensée par sa masse. ». Il coulera encore de l’eau sous les ponts avant que la baisse du taux de profit ne provoque l’effondrement du capitalisme »10. Qu’en deux siècles de capitalisme il y ait eu vingt-quatre crises internationales aussi étroitement corrélées à l’évolution du taux de profit n’a rien d’«un fait purement extérieur, un hasard », d’autant moins que cette corrélation correspond en tous points à l’analyse dégagée par Marx dans Le Capital. De même, les supputations de Luxemburg sur la compensation de la baisse du taux de profit par la masse des profits pour les grands capitalistes ne se sont guère confirmées.

Qu’est ce que le taux de profit ?

Pour pouvoir marcher, le capitalisme a besoin de s’appuyer sur ses deux jambes que sont la production (l’offre) et la vente (la demande), c’est-à-dire mettre sur le marché une offre rentable (à un taux de profit satisfaisant) et engendrer une demande solvable suffisante pour écouler les marchandises produites. Or, beaucoup de marxistes réduisent trop souvent la problématique du taux de profit au seul volet des difficultés rencontrées dans la production, à savoir extraire suffisamment de surtravail pour un capital donné.

En réalité, le taux de profit est une variable synthétique (analysée dans le tome III du Capital sur le procès d’ensemble de la production capitaliste) qui exprime à la fois les dynamiques et les contradictions relatives aux procès de production et de circulation du capital (analysées respectivement dans les tomes I et II du Capital) : comme son évolution dépend tout autant de l’efficacité du capital (au dénominateur) que de la répartition de la valeur annuelle produite (le taux de plus-value au numérateur), il mesure aussi bien la capacité du capital à assurer sa rentabilité que l’adéquation des débouchés salariaux à la production. Il est donc erroné de privilégier un seul des deux aspects du circuit de l’accumulation (production ou vente), ou de les faire strictement dépendre l’un de l’autre : « En effet, le marché et la production étant des facteurs indépendants, l’extension de l’un ne correspond pas forcément à l’accroissement de l’autre »11. Ou encore : « Les conditions de l’exploitation directe et celles de sa réalisation ne sont pas les mêmes. Elles diffèrent non seulement de temps et de lieu, mais même de nature »12. Autrement dit, la grandeur des marchés nécessaires pour écouler la production ne dépend pas strictement de la seule dynamique de l’élargissement de cette dernière : « S’il est donc admis que le marché doit nécessairement s’élargir pour qu’il n’y ait pas de surproduction, on admet aussi qu’il peut y avoir surproduction, car il est alors possible, étant donné que marché et production sont des moments indifférents l’un à l’autre, que l’élargissement de l’un ne corresponde pas à l’élargissement de l’autre, que les limites du marché ne s’élargissent pas assez rapidement pour la production … »13.

Nous renvoyons ici dos-à-dos ceux qui nient la capacité du capitalisme à élargir ses propres marchés grâce au développement de la productivité et de la division du travail14 et ceux qui soutiennent que leur importance découlerait ipso facto de la production du profit15. Marx et Engels étaient à mille lieues de ces visions partielles et unilatérales. Pour eux, le taux de profit restitue à la fois les conditions de la production et de la réalisation de la valeur annuelle générée (le Produit National Net) car sa formulation exprime autant les contradictions liées à la répartition de la valeur produite (la lutte de classe – c’est-à-dire le taux de plus-value au numérateur), que le mécanisme périodique d’alourdissement en capital fixe (les forces productives – c’est-à-dire la composition organique du capital au dénominateur).

En effet, le taux de plus-value est une mesure de la répartition de la valeur annuelle produite (le Produit National Net) entre les travailleurs (salaires) et les employeurs (profit), c’est donc une mesure du taux d’exploitation, une expression de la lutte des classes. Quant au dénominateur du taux de profit (la composition organique du capital), il exprime le degré de mécanisation – à savoir l’importance relative de l’investissement en capital-machines (CC) par rapport à la masse salariale (CV) – donc une certaine mesure du développement des forces productives.

En fait, Marx développe une vision globale du circuit de l’accumulation en un système de variables partiellement indépendantes. En effet, si l’on décompose le taux de profit en ses divers éléments constitutifs, l’on se rend compte qu’il dépend d’une foule de paramètres qui rassemblent à peu près tous les facteurs essentiels déterminant l’activité productive : la plus-value produite, les salaires distribués, la valeur totale de la production, la composition technique du capital, la composition en valeur de ce dernier, la productivité du travail, l’efficacité du capital, la part salariale (versus part des profits), etc. Dès lors, l’on comprend bien que les mécanismes qui peuvent faire redresser ou baisser le taux de profit sont multiples. C’est ce foisonnement de facteurs, cette causalité plurielle que l’on retrouve dans toute l’œuvre de Marx. Cette conception synthétique et multivariée du taux de profit constitue l’un de ses apports méthodologiques majeurs.

L’on ne peut donc réduire la mécanique complexe du Capital et de ses contradictions en un schéma mono-causal et invariant des crises à l’instar du positionnement pris par nombre d’auteurs. Ainsi :

– Pour Henryk Grossman et Paul Mattick, « la crise trouve son origine dans la production insuffisante de plus-value »16. Au-delà de ce qui peut les distinguer, il en va globalement de même pour les analyses produites par le groupe Robin Goodfellow : « Les crises du mode de production capitaliste moderne sont des crises de surproduction (la première date de 1825) produites par l’insuffisante valorisation du capital, c’est-à-dire du fait d’une production insuffisante de plus-value… »17.

– Pour Rosa Luxemburg, « L’accumulation est impossible dans un milieu exclusivement capitaliste »18, en conséquence, elle « a besoin pour se mouvoir de formations sociales non capitalistes autour d’elle »19, mais comme ces dernières disparaissent avec le développement du capitalisme : « l’accumulation devient impossible, la réalisation et la capitalisation de la plus-value deviennent des problèmes insolubles »20.

– Pour Vladimir Lénine, « Les crises sont nécessaires parce que le caractère collectif de la production entre en contradiction avec le caractère individuel de l’appropriation »21.

– Pour Rudolf Hilferding, la crise trouve ses racines dans les déséquilibres multiples qui peuvent se développer entre les agrégats et secteurs de la reproduction du capital.

– Pour Samir Amin, les contradictions du capitalisme et les racines de ses crises doivent être recherchées dans le mécanisme de l’échange inégal de valeur entre pays.

– Pour Paul Boccara c’est le processus de valorisation-dévalorisation qui explique les crises du capitalisme.

– Pour Sander du groupe Perspective Internationaliste, c’est dans la forme valeur et le passage à la domination réelle du capital que résiderait l’alpha et l’oméga des contradictions du capitalisme.

– etc.

Tant les faits empiriques que les développements théoriques de Marx viennent, soit contredire, soit notablement nuancer toutes ces visions réductrices de l’explication des crises. Sans pouvoir rentrer ici dans le détail de chacune d’elles, disons que ce sont celles qui mettent l’accent sur la chute du taux de plus-value qui correspondent le plus à l’évolution des données empiriques22 tout en étant par trop focalisé sur ce seul facteur.

Déterminants du taux de profit et histoire des crises économiques

Comme le taux de profit est un indice synthétique déterminé par de nombreux paramètres, c’est donc par l’analyse fine de ces derniers que l’on peut mettre à jour les racines de chacune des crises qui ont égrené le capitalisme depuis 1825. Et pour cause, chacune d’elles éclate dans un contexte socio-économique, un rapport de force entre les classes et des conditions techniques du capital qui évoluent au cours du temps. Tous ces paramètres ne se présentent donc pas à l’identique lors de chaque crise. Dès lors, chacune d’elle combine des mécanismes à la fois récurrents et variables, déterminant ainsi leurs singularités. C’est cet agencement multiforme qui explique la variabilité dans le déroulement, l’ampleur, la durée et les manifestations de chaque crise. Si le capitalisme a une histoire, ses crises également : elles ne se répètent pas toutes selon un schéma mono-causal et invariant dans le temps.

Ainsi, pour ne prendre qu’un seul exemple pris aux deux extrémités temporelles du capitalisme : il est évident que, dans un monde (au début du 19è siècle en Europe par exemple) où le salariat est encore peu répandu, où les progrès de productivité restent modestes, où la plus-value est d’origine essentiellement absolue et où la composition technique du capital est encore faible, les crises ne peuvent avoir exactement les mêmes ressorts et le même enchainement causal que dans un environnement (l’après seconde guerre mondiale dans la Triade par exemple) où le salariat est devenu dominant, où les progrès de la productivité sont élevés, où les salaires réels sont indexés à ces derniers, où la plus-value est d’origine essentiellement relative et où la composition technique du capital est très élevée !

L’on comprend alors aisément que c’est ce caractère multivarié des facteurs influençant le taux de profit et ce caractère partiellement indépendant des conditions de la production et de la réalisation qui expliquent la multiplicité des mécanismes pouvant engendrer les crises. Cette richesse d’analyse chez Marx correspond à la richesse du réel, richesse qu’il serait absurde de réduire sur le lit de Procuste d’une mono-causalité invariante et atemporelle. Ainsi, Marx fait-il :

1- Tantôt découler les crises de l’écart entre la productivité croissante du travail et l’augmentation des salaires réels : « une surproduction qui provient justement du fait que la masse du peuple ne peut jamais consommer davantage que la quantité moyenne des biens de première nécessité, que sa consommation n’augmente donc pas au rythme de l’augmentation de la productivité du travail »23.

2- Tantôt des contradictions découlant du cycle de renouvellement du capital fixe : « A mesure que la valeur et la durée du capital fixe engagé se développent avec le mode de production capitaliste, la vie de l’industrie et du capital industriel se développe dans chaque entreprise particulière et se prolonge sur une période, disons en moyenne dix ans. […] …ce cycle de rotations qui s’enchaînent et se prolongent pendant une série d’années, où le capital est prisonnier de son élément fixe, constitue une des bases matérielles des crises périodiques »24.

3- Tantôt de la saturation des marchés coloniaux, indiens essentiellement pour expliquer certaines crises au 19è siècle, notamment dans l’industrie cotonnière anglaise : « Mais à l’époque, des articles d’exportation anglais encombraient en masse les marchés étrangers sans pouvoir s’y vendre. Une des causes principales de la crise de 1847 était l’engorgement extraordinaire du marché et la spéculation effrénée dans le commerce avec les Indes orientales »25.

4- Tantôt encore de la mécanique du taux de profit liée au développement de la productivité du travail : « Avec la baisse du taux de profit, le développement de la productivité du travail donne naissance à une loi, qui, à un certain moment, entre en opposition absolue avec le propre développement de cette productivité. De ce fait le conflit doit être constamment surmonté par des crises. […] Par ailleurs, si le taux de mise en valeur du capital total, le taux de profit, est bien l’aiguillon de la production capitaliste (de même que la mise en valeur du capital est son unique fin), sa baisse ralentira la constitution de nouveaux capitaux autonomes et elle semble alors menacer le développement du procès de production capitaliste, elle favorise la surproduction, la spéculation, les crises, la constitution de capital excédentaire à côté d’une population en excédent »26.

5- Tantôt aussi Marx ramène les crises à la contradiction générale entre le caractère social de la production et son appropriation privée : « On voit, dans les crises, la contradiction entre production sociale et appropriation capitaliste arriver à l’explosion violente. La circulation des marchandises est momentanément anéantie ; le moyen de circulation, l’argent, devient obstacle à la circulation ; toutes les lois de la production et de la circulation des marchandises sont mises sens dessus sens dessous. La collision économique atteint son maximum : le mode de production se rebelle contre le mode d’échange, les forces productives se rebellent contre le mode de production pour lequel elles sont devenues trop grandes »27.

6- Tantôt, dans le livre II du Capital notamment, il relie les crises aux déséquilibres pouvant advenir entre les agrégats assurant l’accumulation entre les deux secteurs de l’accumulation élargie et les disproportionnalités qui peuvent en découler : « Il s’ensuit certaines conditions particulières pour l’échange normal dans ce mode de production et, partant, pour le cours normal de la reproduction, que ce soit à l’échelle simple ou élargie. Elles se convertissent en autant de conditions d’un développement anormal, en possibilités de crise, puisque l’équilibre – étant donnée la forme naturelle de cette production – est lui-même fortuit »28.

7- Tantôt encore, Marx invoque l’augmentation tendancielle du taux d’exploitation et donc les conditions de répartition antagonique du produit social : « plus les forces productives se développent, plus elles entrent en conflit avec les fondements étroits sur lesquels reposent les rapports de consommation. [Ce qui a pour effet d’accroître la contradiction] entre les conditions où cette plus-value est produite et les conditions où elle est réalisée »29. De même, comme « [la capacité de consommation de la société] n’est déterminée ni par la force productive absolue ni par le pouvoir de consommation absolu ; il l’est par le pouvoir de consommation, qui a pour base des conditions de répartition antagoniques qui réduisent la consommation de la grande masse de la société à un minimum variable dans des limites plus ou moins étroites »30. Enfin : « Dans quelle mesure la saturation est liée à l’obstacle posé par le travail nécessaire [c’est-à-dire le salaire] : ‘Le sens même d’une exigence accrue envers les travailleurs, c’est qu’ils soient disposés à recevoir moins eux-mêmes et à laisser une plus grande part à leurs employeurs : et si l’on dit que ceci, en diminuant la consommation, augmente la saturation, tout ce que je peux dire, c’est qu’alors la saturation est synonyme de profits élevés’ »31. Autrement dit, « la raison ultime de toutes les crises réelles, c’est toujours la pauvreté et la consommation restreinte des masses, face à la tendance de l’économie capitaliste à développer les forces productives comme si elles n’avaient pour limite que le pouvoir de consommation absolu de la société »32.

8- Tantôt peut-il aussi relier les crises à une insuffisance du taux d’exploitation : « …une baisse du degré d’exploitation au-dessous d’un certain point provoque, en effet, des perturbations et des arrêts dans le processus de production capitaliste, des crises, voire la destruction de capital. Il n’y a pas de contradiction dans le fait que cette surproduction de capital s’accompagne d’une surproduction relative plus ou moins considérable. Les circonstances qui ont augmenté la productivité du travail, accru la masse des marchandises produites, étendu les marchés, accéléré l’accumulation du capital en valeur autant que dans sa masse et diminué le taux de profit, ces mêmes circonstances ont produit et produisent constamment une surpopulation relative, une surpopulation d’ouvriers que le capital surabondant n’emploie pas à cause du faible degré d’exploitation du travail auquel il serait contraint de les employer, ou du moins à cause du faible taux de profit qu’ils rapporteraient au niveau donné d’exploitation »33.

9- A d’autres endroits, Marx et Engels relient l’éclatement de crises à la contradiction entre “un développement absolu des forces productives” et une “limitation de la croissance de la consommation finale de la société” : « Alors que les forces productives s’accroissent en progression géométrique, l’extension des marchés se poursuit tout au plus en progression arithmétique »34. Ou encore : « L’énorme force d’expansion de la grande industrie, à côté de laquelle celle des gaz est un véritable jeu d’enfant, se manifeste à nous maintenant comme un besoin d’expansion qualitatif et quantitatif, qui se rit de toute contre-pression. La contre-pression est constituée par la consommation, le débouché, les marchés pour les produits de la grande industrie. Mais la possibilité d’expansion des marchés, extensive aussi bien qu’intensive, est dominée en premier lieu par des lois toutes différentes, dont l’action est beaucoup moins énergique. L’expansion des marchés ne peut aller de pair avec l’expansion de la production. La collision est inéluctable et comme elle ne peut pas engendrer de solution tant qu’elle ne fait pas éclater le mode de production capitaliste lui-même, elle devient périodique »35. Engels et Marx réitèrent ici dans l’Anti-Dühring ce que le second avait déjà mis en évidence dans les Grundrisse et le livre III du Capital, à savoir l’indépendance partielle entre la dynamique de la production et des marchés (cf. supra).

10- A d’autres endroits encore, Marx estime que le déroulement temporel du circuit de l’accumulation peut être facteur de crises : « Le procès de circulation du capital s’étend sur de longues périodes et l’époque du retour du capital coïncide toujours avec celle où les prix-courants se balancent avec les prix de production ; mais comme il s’opère, pendant ce temps, de grands bouleversements et de notables modifications dans la situation du marché, dans la productivité du travail et par conséquent dans la valeur réelle des marchandises, il est évident que, depuis le point de départ jusqu’au retour, il se produit de grandes catastrophes où s’amassent et se développent des éléments de crise »36.

Cette richesse explicative chez Marx – plus encore car nous n’avons pas recensé ici toutes les explications différentes qu’il a étudiées dans son œuvre – est à des années lumières de toutes les visions réductrices et invariantes que de nombreux auteurs ont voulu lui accoler en matière de théories des crises. C’est pourquoi nous ne nous rattachons à aucune d’elles car toutes sont à la fois vraies et fausses : vraies – et enrichissantes même – en ce qu’elles approfondissent un aspect de la mécanique équationnelle de Marx, et fausses en ce qu’elles se limitent justement à un seul aspect. Les clivages en ce domaine sont d’ailleurs tellement grands – chacun estimant détenir « la véritable » théorie marxiste des crises – que les débats entre les tenants de chaque explication sont souvent vains, lassants et politiquement interloquants (à l’aune des excommunications des uns envers les autres) !

Comme la plupart des auteurs pensent qu’il n’existerait qu’une et une seule bonne théorie des crises chez Marx dont ils seraient les continuateurs, une analyse multifactorielle dépasse leur entendement – analyse multifactorielle pourtant explicitement revendiquée par celui-ci tout au long de son œuvre37. C’est pourquoi ils la rejettent totalement, ou pire, prétendent qu’elle ne masquerait qu’un réformisme non assumé. En effet, comme nous nous appuyons sur la pluralité causale des crises chez Marx, nous nous revendiquons également – entre autres explications – de celles relatives à la compression de la part salariale ou à la moindre croissance des salaires réels par rapport à la productivité … ceci suffit alors, pour certains, à nous cataloguer promptement comme ‘sous-consommationnistes’ et donc ‘fieffé réformiste’. Quelques éclaircissements ne seront donc pas inutiles.

Théories des crises et réformisme

Par crainte de tomber dans le réformisme, l’immense majorité des auteurs se revendiquant de Marx en arrivent à rejeter l’une des multiples causes avancées par ce dernier pour expliquer la crise. Ainsi en va-t-il de la compression de la part salariale ou de l’insuffisante progression des salaires réels par rapport à la productivité. Selon eux, accepter une telle idée impliquerait qu’une augmentation des salaires suffirait à résoudre la crise !

Ce raisonnement pourrait se défendre si les salaires constituaient la seule variable déterminant la crise, or, ce n’est jamais le cas : la contrainte sur les salaires découle toujours d’une dégradation d’autres agrégats économiques fondamentaux. Dès lors, croire que l’on peut relancer l’activité économique en redressant la part salariale ou en rétablissant la progression des salaires réels à hauteur des gains de productivité est pure illusion.

Ainsi, dans son livre II du Capital, Marx nous démontre que, pour fonctionner efficacement, le capitalisme doit respecter certaines proportions entre ses différents secteurs38 et agrégats39. A défaut, ses mécanismes intrinsèques – dont sa tendance spontanée à l’anarchie dans la production et le marché – se grippent plus rapidement encore pour déboucher sur une crise. Ceci se vérifie aisément de façon empirique : le capitalisme a systématiquement connu de meilleurs taux de croissance lorsque ses deux secteurs et ses agrégats économiques augmentaient de concert (notamment lorsque les salaires réels étaient indexés de près ou de loin aux gains de productivité – comme à la charnière entre le 19è et le 20è siècle ou durant les trente glorieuses : 1945-75), et de plus faibles taux croissance lorsque ses deux secteurs et ses agrégats économiques n’évoluaient pas de concert consécutivement à l’anarchie spontanée de la production capitaliste (donc avec des salaires comprimés – comme au début de la révolution industrielle, durant l’entre-deux-guerres et après le tournant néolibéral des années 1980). C’est pourquoi Marx ne craignait pas d’affirmer qu’une des causes de la « surproduction provient justement du fait que la masse du peuple ne peut jamais consommer davantage que la quantité moyenne des biens de première nécessité, que sa consommation n’augmente donc pas au rythme de l’augmentation de la productivité du travail »40. Pour autant, cette explication ne faisait pas de lui un partisan du sous-consommationnisme, ni un réformiste non avoué répandant l’illusion qu’avec des salaires réels indexés à la productivité le capitalisme échapperait à ses contradictions !

Tant les écrits de Marx que les faits historiques nous montrent que, dans certaines conditions, le capitalisme peut gagner en efficacité pendant un laps de temps donné. Ainsi, à tout point de vue, la prospérité durant les trente glorieuses se rapprochaient le plus des équilibres étudiés par Marx dans son livre II du Capital. C’est la principale raison expliquant les taux de croissance jamais atteints durant toute l’histoire du capitalisme jusqu’alors. Corrélativement, l’on peut constater que la politique économique néolibérale depuis les années 1980 – qui s’écarte de plus en plus de ces équilibres – enfonce encore plus rapidement le capitalisme dans une spirale déflationniste. Mais alors, nous rétorquent nos contradicteurs, est-ce qu’un retour aux équilibres des trente glorieuses serait possible et est-ce qu’il améliorerait le fonctionnement économique du capitalisme ? En particulier, est-ce qu’un redressement des salaires suffirait à améliorer la situation ?

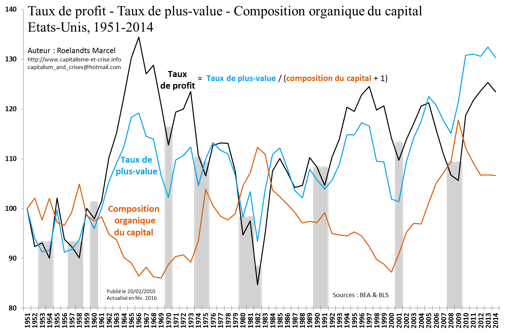

Pas le moins du monde ! En réalité, de telles questions ne visent qu’à rechercher des contradictions formelles de raisonnement sans comprendre que le capitalisme évolue au cours du temps et que ses agrégats ne se présentent donc pas à l’identique à tout moment. Ainsi, la prospérité des trente glorieuses a eu son temps car, aussi régulé soit-il, le capitalisme ne peut échapper à ses dynamiques contradictoires. Et pour cause, la fin de la prospérité d’après-guerre s’explique essentiellement par une crise de rentabilité du capital, comme l’illustre le graphique n°2 : la baisse du taux de profit de 1966 à 1982 (de l’indice 134 à 85, soit une diminution de 60%) résulte principalement d’une remontée de la composition organique du capital, alors que le redressement de ce taux depuis 1982 découle d’abord et avant tout de la compression de la masse salariale (cf. graphique n°10) permettant une remontée rapide du taux de plus-value (cf. graphique n°2). Un redressement de la part salariale après les années 1980 n’aurait donc pas résolu mais aggravé la crise. Quant à un éventuel retour à la prospérité d’après-guerre, il est également impossible pour de multiples raisons, ne serait-ce que suite à la diminution drastique des gains de productivité (cf. graphiques n°7, 8 et 9). Dès lors, si Marx nous montre qu’un capitalisme bien régulé – c’est-à-dire qui tend à garantir l’équilibre entre ses secteurs et agrégats – lui permet de mieux fonctionner, cela n’implique nullement qu’il pourrait résoudre ses contradictions et échapper à ses crises récurrentes, encore moins en relevant uniquement sa part salariale !

En conséquence, Marx ne voyait aucune contradiction à affirmer, d’une part, que « la raison ultime de toutes les crises réelles, c’est toujours la pauvreté et la consommation restreinte des masses » et, d’autre part, « …on prétend que la classe ouvrière reçoit une trop faible part de son propre produit et que l’on pourrait remédier à ce mal en lui accordant une plus grande part de ce produit, donc des salaires plus élevés »41 ! Rejeter la première explication au nom de la seconde ou accepter la première en fermant les yeux sur la seconde procède d’une mécompréhension des analyses de Marx. Celles-ci renvoient dos-à-dos les tenants de l’explication des crises par la sous-consommation des masses et les tenants d’une orthodoxie mal placée qui nient toute possibilité d’aggravation des crises consécutivement à une compression salariale.

Les déterminants du taux de profit et la crise qui vient

Comprendre la crise à venir revient donc à se plonger dans les multiples déterminants du taux de profit ainsi que dans le contexte socio-politique et économique qui l’accompagne pour en décrypter ses ressorts récurrents et singuliers.

Pour ce faire, et suivant en cela les raisonnements de Marx dans Le Capital, nous pouvons faire apparaître les deux déterminants essentiels du taux de profit (le taux de plus-value42 et la composition organique43) dans sa formule en divisant chaque terme de ce dernier par le capital variable44 :

Taux de profit = Plus-value / total investi en capital constant et en capital variable =

PV / (CC + CV) = (PV/CV) / [(CC/CV) + (CV/CV)] =

Taux de plus-value / [composition du capital + 1]

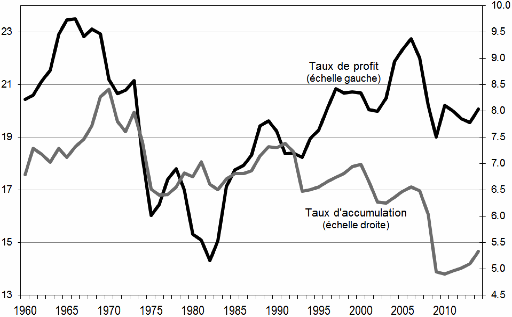

Le graphique n°2 ci-dessous illustre cette variation du taux de profit en fonction de l’évolution respective du taux de plus-value et de la composition organique du capital : de 1951 à 1966, le taux de profit est à la hausse grâce à une diminution du dénominateur (la composition organique du capital) et une augmentation du numérateur (le taux de plus-value) ; il chute ensuite de 1966 à 1982 consécutivement à une inversion de tendance de ces deux composantes : une augmentation de la composition organique dès la fin des années 1960 et une diminution plus tardive du taux de plus-value après 1976. Enfin, depuis 1982, si le taux de plus-value se redresse tendanciellement, c’est à un double mouvement de la composition organique du capital que l’on assiste : en diminution jusqu’en 2000 et en augmentation entre 2000 et 2009.

Graphique n°2 : Taux de profit – Taux de plus-value – Composition du capital (Etats-Unis)

Nous pouvons aussi percevoir que la prochaine crise à venir conjugue un taux de plus-value orienté à la baisse depuis 2013 et une composition organique du capital stagnante depuis 2012. Mais cette explication de la baisse du taux de profit n’est pas identique à chaque crise, illustrant à nouveau ce que nous développions précédemment, à savoir l’absence d’enchainement invariant et mono-causal des crises. Plus précisément, il nous montre que chaque crise combine certains mécanismes qui sont bel et bien récurrents avec d’autres qui ne le sont pas et qui peuvent varier dans tous les sens. Ainsi, si chaque crise est précédée par une chute du taux de plus-value, par contre, la composition organique du capital peut tout aussi bien stagner (avant les crises de 1970 et 1991), chuter (avant les crises de 1954, 1958, 1960 et 2001) ou augmenter (avant les crises de 1975 et 2009).

Cette causalité multifactorielle des crises apparaît avec plus d’évidence encore lorsque l’on décompose le taux de plus-value et la composition organique du capital en leurs divers constituants45. Ainsi, l’on constate sur les graphiques de notre site que la composition technique du capital46 peut tantôt augmenter (avant les crises de 1970, 1975, 1982, 1991 et 2001), tantôt diminuer (avant celles de 1954, 1958 et 1960), ou tantôt stagner (avant celle à venir de 2016-18). De même, la valeur par moyens de production peut tantôt augmenter (avant les crises de 1958 et 1975), tantôt stagner (avant celles de 1982 et celle à venir de 2016-18), tantôt diminuer (toutes les autres crises). De même également, les salaires réels ont tantôt augmenté avant les crises (de 1954, 1958, 1960, 1970 et 2001), tantôt diminué (avant celles de 1975 et 1982), tantôt stagné (avant celles de 1991 et 2009)47. Et ainsi de suite pour la plupart des autres agrégats économiques déterminant l’évolution du taux de profit, examen que nous ne pouvons réaliser ici de façon exhaustive au risque de lasser nos lecteurs. Ces trois exemples empiriques de déterminants essentiels du taux de profit illustrent à suffisance leurs évolutions différenciées à chaque crise et confirment la nécessaire approche multifactorielle de celles-ci.

Il nous reste à restituer les éléments du contexte politique et socio-économique pour tracer les contours de la nouvelle crise qui, d’ores et déjà, s’annonce plus violente encore que la précédente.

Le contexte de la prochaine crise

Tout d’abord, et contrairement à la crise précédente que peu de monde avait vu venir, celle qui vient s’annonce à grands bruits, tant au niveau des faits que des commentaires d’analystes privés ou institutionnels. Vraisemblablement vexés de n’avoir pu prévoir la crise de 2008-09, pire de l’avoir niée alors même qu’elle éclatait au grand jour, les économistes multiplient aujourd’hui les alertes à chaque mauvaise nouvelle. Et pour cause, ces dernières ne manquent pas puisque le commerce et la croissance mondiale ralentissent, toutes choses qui se manifestent aussi dans les pays émergents, ceux-là même qui les avaient, pour l’essentiel, tirés jusqu’à présent (alors que ces derniers ne contribuaient que pour un cinquième à la croissance mondiale en 1980, ils y contribuaient pour plus de 55% en 2010).

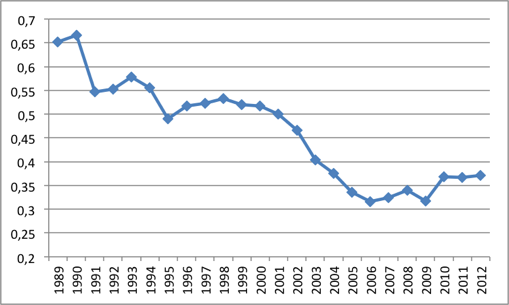

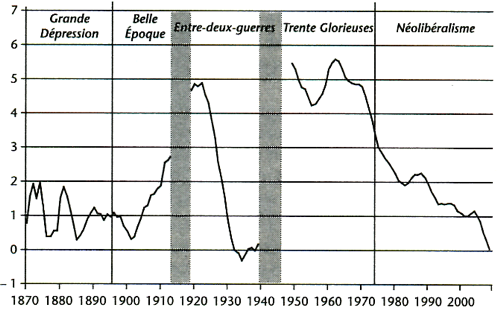

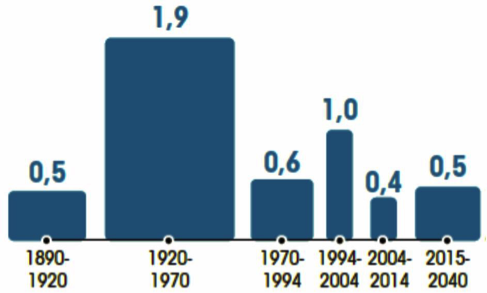

Graphique n°3 : Croissance de la productivité globale des facteurs48

Le graphique n°3 illustre cette montée en puissance des pays émergents durant un quart de siècle puisque la productivité globale des facteurs49 s’y est notablement développée de 1980 à 2004, mais il nous montre également que la dynamique s’est inversée depuis 2004 de façon structurelle : la productivité globale y ralentit inexorablement depuis une dizaine d’années, expliquant le fléchissement progressif de la croissance constatée dans ces pays depuis 2007. Si l’Inde semble poursuivre sur sa lancée, la croissance dans les trois autres pays dits ‘émergents’ (Russie, Brésil et Afrique du Sud) plonge inexorablement avec la chute du prix de leurs matières premières (suite à la contraction de l’économie internationale). Contrairement aux deux grands du sous-continent asiatique qui ont connu de véritables modifications économiques structurelles, ces trois pays fondaient leur succès sur une re-primarisation de leur économie, c’est-à-dire sur la vente de leurs matières premières.

A cela vient se conjuguer l’épuisement du modèle ‘Chinamérique’, à savoir une Amérique vivant à crédit grâce à l’achat de Bons du Trésor américain par la Chine, permettant ainsi aux ménages américains d’acheter les produits chinois à bas prix. En effet, d’une part, la Chine se réoriente sensiblement vers un modèle plus centré sur sa demande intérieure – illustrée par la réduction de la part de ses exportations dans le PIB, laquelle passe de 36% avant la dernière crise à 26% aujourd’hui – et, d’autre part, l’ensemble des acteurs américains après le krach de 2008-09 ont tendance à restreindre leur endettement pour rétablir leur taux d’épargne, à l’exception des gouvernements locaux et fédéral qui ont dû soutenir le système financier pour le sauver.

Autrement dit, la période de formidable croissance que l’on a connue dans les pays émergents est quasiment terminée. Ces régions du monde vont petit-à-petit rejoindre les croissances poussives des pays « avancés ». Comme dans ces derniers, et comme pour les Etats-Unis, la crise dans les pays émergents trouve ses racines dans la baisse du taux de profit (voir graphique n°4) :

Graphique n°4 : Évolution du taux de profit en Chine50

C’est aussi cette perte de dynamique productive depuis 2004 qui explique que ces pays émergents – surtout la Chine – ont été contraints de relancer leur économie à coup de plans de relance financés par le crédit après le krach de 2008-09. Cette baisse du taux de profit explique aussi que les investisseurs se soient de plus en plus orientés vers des secteurs spéculatifs, comme l’immobilier, pour rentabiliser leur capital, ce qui ne peut que déboucher sur l’éclatement d’une bulle spéculative. C’est ce qui explique que 65 millions d’appartements chinois restent désespérément vides et que la bourse de Shanghai connait des baisses à répétition depuis quelques mois (40% depuis le début de l’année). Ce ralentissement des activités et l’éclatement des bulles financières et immobilières en Chine soufflent régulièrement le froid sur les places occidentales, déstabilisant encore plus une situation économique déjà très fragile.

En cela aussi les pays émergents rejoignent les pays ‘avancés’, à savoir dans l’utilisation de politiques de relance basées pour l’essentiel sur l’injection de monnaie de singe. En effet, suite au krach boursier et à la récession de 2008-09, les pays ‘avancés’ ont injecté d’énormes liquidités dans leur circuit économique via l’achat de titres financiers par leurs banques centrales et cela dans l’espoir de relancer la machine. C’est ce que nous montre le graphique suivant illustrant l’évolution de la masse monétaire avant et après le krach de 2008 : alors que la quantité de monnaie augmentait modérément avant celui-ci, elle quadruple aux Etats-Unis de 2008 à 2013 et elle double en Europe et au Japon durant la même période :

Graphique n°5 : Index d’évolution de la masse monétaire51

Parallèlement à cette injection de liquidités dans l’économie, nombre de pays menèrent une politique de taux d’intérêt réels négatifs. Le but était de décourager l’épargne et de diriger ces liquidités vers l’investissement, dans l’espoir de les transformer en capitaux productifs et stimuler ainsi la croissance. Or, au lieu de s’investir dans l’économie réelle, ces liquidités sont allées se loger dans la finance. Après six années de ce laxisme financier qui n’a engendré aucun des résultats escomptés, un membre de la banque centrale américaine reconnaissait explicitement l’échec de cette politique : « l’argent que nous avons imprimé n’a pas été aussi bien distribué que nous l’avions espéré. Il y en a trop qui est allé vers une spéculation corruptrice, ou plus exactement corrosive »52. Comme l’expliquait Marx dans le Manifeste, ce que font les capitalistes pour résoudre la crise consiste « à préparer des crises plus générales et plus formidables et à diminuer les moyens de les prévenir ».

Pourquoi cette incapacité à relancer l’économie ?

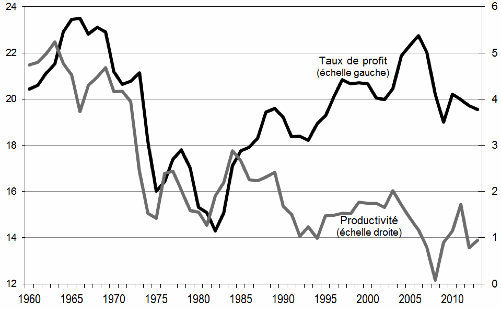

Nous nous retrouvons donc devant le paradoxe suivant : le taux de profit est globalement restauré depuis 1982, les liquidités coulent à flot, les vannes du crédit sont grandes ouvertes et les taux d’intérêt sont au plus bas … mais la croissance économique décline partout et l’investissement stagne ou décroît comme l’illustre le graphique n°6 (l’investissement est mesuré par le taux d’accumulation).

Graphique n°6 : Profit et accumulation (Etats-Unis + Europe + Japon)53

Comment expliquer cette incapacité de l’économie à redémarrer malgré toutes ces conditions qui lui sont, pour le moins, extraordinairement favorables ? Nous y voyons quatre raisons essentielles :

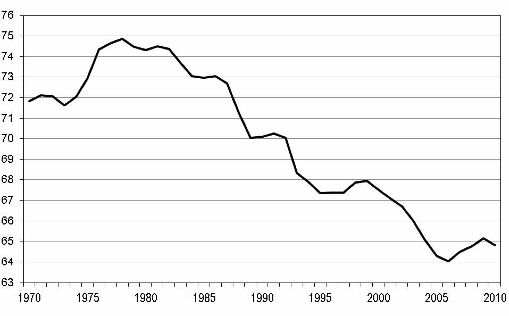

1- Dans le livre I du Capital, Marx démontre que ce sont les gains de productivité qui sont à la base de la croissance économique et de l’élargissement interne des marchés. Or, depuis la fin des années 60 ces gains diminuent : d’une moyenne de +/-5% l’an durant les trente glorieuses, ils passent à +/-1%, soit la moyenne historique durant le 19è siècle. C’est cet épuisement de la dynamique du capitalisme qui explique fondamentalement la difficulté de celui-ci à relancer sa machine en investissant dans l’économie réelle pour améliorer et élargir sa base productive. Les deux graphiques n°7 et 8 nous montrent le déclin structurel du taux de croissance de la productivité du travail depuis les années 1970, respectivement pour la France et la Triade (Etats-Unis + Europe + Japon). Et le graphique n°9, lui, nous montre le déclin structurel du taux de croissance de la productivité globale des facteurs pour les Etats-Unis.

Graphique n°7 : Productivité du travail en France54

Graphique n°8 : Profit et productivité du travail (Etats-Unis + Europe + Japon)55

Graphique n°9 : Productivité globale des facteurs aux Etats-Unis56

2- Toujours dans le Capital, Marx démontre avec brio que, contrairement aux lamentations et craintes des capitalistes de l’époque – mais qui ressemblent en tous points aux actuelles, les luttes pour la réduction de la journée de travail à dix heures et de meilleurs salaires ont incité les employeurs à améliorer leur appareil productif, donc à investir et faire des gains de productivité. Or, aujourd’hui, nous sommes dans un rapport de force très largement favorable aux employeurs et défavorable aux salariés57, ce qui n’incite guère les premiers à investir, car il leur est bien plus aisé d’obtenir plus de profits en exploitant d’avantage leurs salariés qu’en investissant dans l’économie réelle. Ainsi, suite à toute une série de mesures pénalisant les travailleurs, un septième de la masse salariale au niveau mondial entre 1982 et 2010 a été transféré des salariés aux employeurs (cf. graphique n°10). C’est ce transfert massif qui explique, pour l’essentiel, la remontée globale du taux de plus-value et donc du taux de profit depuis 1982 au-delà de leurs variations conjoncturelles (cf. graphique n°2, 6 et 8).

Graphique n°10 : Part des salaires dans le revenu mondial58

3- C’est cette conjonction entre une productivité atone et des salaires contraints qui explique la faible demande tant en biens de production qu’en biens de consommation. Autrement dit, c’est cette restriction globale des marchés qui n’incite guère à relancer la machine malgré tous les facteurs très favorables pour le capital à l’heure actuelle. Ainsi, les investissements encore consentis aujourd’hui le sont plus pour procéder à des rationalisations, des fusion-acquisitions ou une modernisation de l’outil existant plutôt que pour élargir la base productive, et cela d’autant plus que, les cours boursiers s’étant fortement redressés de 2009 à 2014, les perspectives de profits financiers étaient bien plus alléchantes. Dans un contexte de faible croissance et donc de faible demande, les entreprises se préoccupent beaucoup plus de rétablir leurs marges, de faire du cash, de distribuer des dividendes, de développer leurs opérations financières, etc. que d’investir en élargissant leur base productive. Autrement dit, si aujourd’hui les entreprises sont rentables et font du profit, elles le font en rationnant la production plutôt qu’en l’élargissant, c’est la raison essentielle pour laquelle la courbe des investissements stagne ou décroît (cf. graphique n°6).

4- Marx explique également que l’accumulation élargie ne peut fonctionner que si elle dispose d’une demande solvable suffisante en biens de consommation. Tous les modèles économiques fondés sur un déséquilibre à ce niveau ont fait faillite : tel fut le cas dans les ex-pays du bloc soviétique, dont le modèle privilégiait le secteur des biens de production au détriment du secteur des biens de consommation : « …une circulation continuelle se fait entre capital constant et capital constant ; cette circulation est d’abord indépendante de la consommation individuelle dans la mesure où elle n’y entre pas ; néanmoins, elle est définitivement limitée par cette dernière parce que la production du capital constant ne se fait jamais pour elle-même, mais uniquement parce qu’il s’en utilise davantage dans les sphères de la production qui produisent pour la consommation individuelle »59. Autrement dit, si le capitalisme est un système employant de plus en plus de biens de production et engendrant une production de masse, il a également besoin d’un marché de masse correspondant de biens de consommation pour boucler son circuit d’accumulation. Or, aujourd’hui, le capitalisme survit avec une productivité atone et en comprimant la part salariale au bénéfice de la part des profits. En termes d’adéquation aux besoins de l’accumulation capitaliste, l’on pourrait alors penser qu’il suffirait de compenser en biens de production et de luxe ce que le capitalisme ne produit plus en biens de consommation de masse, mais un tel modèle n’est théoriquement ni pratiquement viable in fine, d’autant plus que l’investissement tend à stagner ou à diminuer et que l’augmentation du marché des biens et services de luxe sur une niche restreinte ne peut compenser les pertes sur le marché salarial de masse.

En conclusion, si la reprise n’a pas eu lieu malgré un taux de profit élevé, une injection massive de liquidités, des vannes de crédits grandes ouvertes et de faibles taux d’intérêt, c’est parce que les entreprises n’investissent pas, faute de gains de productivité et de débouchés, tant d’élargissement pour les biens de production que de débouchés en suffisance pour les biens de consommation de masse60.

Le prochain krach : où et quand ?

Où ? Plusieurs scénarios de crise sont possibles à partir de la configuration que nous venons de décrire : la défaillance d’une banque importante fortement engagée dans des dettes publiques difficilement remboursables ou des titres pourris analogues à ceux des subprimes ; un ralentissement important en Chine couplé à un krach de la bourse de Shanghai ; un relèvement des taux d’intérêt de la banque fédérale des Etats-Unis qui ferait éclater diverses bulles spéculatives ; le défaut d’un grand pays émergent dépendant des hydrocarbures, comme le Venezuela, ou même à terme la Russie ; l’éclatement d’une des multiples bulles financières61, etc. Peu importe, comme en 2007-2008, le lieu du déclenchement de la prochaine crise ne dira rien sur sa nature et cause réelle (un des buts de cet article est de tenter d’en éclairer les véritables ressorts).

Quand ? En réalité, le krach financier a déjà commencé depuis 2015 de façon rampante pour se déclarer aujourd’hui de plus en plus ouvertement. Ce krach résulte du taux de profit conjoncturellement orienté à la baisse depuis 2013 (cf. graphique n°2). Il est donc fort probable que la crise qui se développe dans l’économie réelle et qui percole maintenant dans la finance, éclatera au grand jour dans les mois à venir ou en 2018 au plus tard.

Et demain ?

Marx caressait l’espoir de « déterminer mathématiquement les lois principales des crises » mais le temps et certaines données lui firent défaut62. Cet espoir est désormais accompli grâce à la formalisation des indicateurs économiques qu’il a élaboré et aux statistiques disponibles. Nous venons d’exposer très brièvement l’une des multiples variantes de sa mécanique équationnelle63. Son caractère dynamique et prédictif nous permet, avec toute la prudence requise, d’esquisser quelques grands traits de la crise à venir et de ses voies de sortie possible.

Depuis deux siècles, le capitalisme a connu une succession d’ordres productifs durant lesquels ses grands déterminants se présentaient selon une logique d’ensemble qui faisait sens pendant un laps de temps donné : capitalisme sauvage, capitalisme victorien, capitalisme colonial, etc.64 Au vingtième siècle, après les trente désastreuses (1914-1945) et les trente glorieuses (1945-1975), les trente piteuses du néolibéralisme (1982-2016) arrivent également à épuisement. La crise de 2001 signalait déjà l’échec de cet ordre productif que la crise des subprimes (2008-09) est venue confirmer … à tel point qu’il n’a jamais pu réellement redémarrer depuis lors et qu’il replonge à nouveau dans la gadoue aujourd’hui ! Signe des temps, l’on voit ressurgir parmi les économistes actuels des analyses sur la possibilité d’une stagnation séculaire65 déjà entrevue par les économistes classiques (Adam Smith et David Ricardo). Dès lors, la crise actuelle signera-t-elle la faillite irrémédiable de l’ordre productif néolibéral mis en place au début des années 1980 ?

S’il n’existe aucune limite absolue au-delà de laquelle le capitalisme s’effondrerait66, suffisamment d’éléments sont néanmoins réunis pour estimer que l’ordre productif néolibéral a définitivement fait son temps. Cependant, la faillite d’un ordre productif n’entraîne pas ipso facto l’émergence d’un nouveau car un faisceau de conditions économiques, sociales et politiques est requis. Force est de constater que ce faisceau n’est pas présent dans la situation actuelle67. Comment le capitalisme pourra-t-il alors subsister dans ces conditions et comment pourra-t-il se sortir de cette nouvelle crise qui s’annonce encore plus grave que la précédente ? En s’appuyant sur le constat que, depuis les années 1980, il a pu sortir de chacune de ses crises en augmentant le degré d’exploitation des salariés, trois possibilités s’offrent à lui :

– La première consistera à mobiliser tous les moyens classiquement à sa disposition. Les dernières mesures prises par la BCE (Banque Centrale Européenne) rentrent dans ce cadre. Cependant, force est de constater qu’ils ont déjà très fortement été utilisés et que leur efficacité a progressivement décru au cours du temps jusqu’à s’être révélés à peu près nulle depuis 2009. Ainsi, ne dispose-t-il quasiment plus de l’arme des taux d’intérêt pour relancer la machine puisqu’ils sont déjà au plus bas et que leur diminution depuis 2007 n’a pas eu les effets escomptés. De même, compte tenu des niveaux atteints par l’endettement de tous les acteurs, mener des politiques de relance par ce moyen paraît peu probable ou sont par avance condamnées à l’échec, etc. Peu de latitude de ce côté-là donc.

– La seconde consisterait, via une guerre ou une crise dévastatrice, à mener une politique de dévalorisation massive du capital (tant fictif que productif) et de la main-d’œuvre afin de rétablir les conditions d’un nouveau cycle d’accumulation. Jusqu’à présent, une telle éventualité a été écartée pour deux raisons. La première c’est qu’elle lèserait inévitablement des fractions entières du capital. Ainsi, jusqu’à présent, les politiques menées ont consisté à préserver le capital productif et financier de toute faillite ou dévalorisation massive. Cela s’est fait de deux manières : d’une part, par le sauvetage d’institutions financières et d’entreprises68 en banqueroute via un transfert de leurs dettes privées vers les dettes publiques et, à travers les mesures d’austérité, par une ponction sur la plus-value ; d’autre part par l’injection massive de liquidités. La seconde, c’est qu’une telle dévalorisation d’ampleur pour des centaines de millions de salariés contient un risque social et politique non négligeable. En effet, malgré une combativité émoussée par le poids du chômage, les salariés conservent encore leur potentiel de contestation, d’autant plus qu’ils n’ont pas connu de défaite majeure dans des combats d’ampleur pour résister à la dégradation de leurs conditions de vie. Autrement dit, mener une telle politique d’attaques massives contre les salaires comporterait des risques encore jugés trop élevés jusqu’à présent.

– La troisième, et la plus probable, consistera à rétablir le taux de profit, qui est conjoncturellement à la baisse depuis 2013, ainsi qu’à préserver le capital productif et le secteur financier de toute dévalorisation massive de leurs actifs. Cette politique sera assumée par l’Etat qui la fera payer ensuite à la population via une nouvelle augmentation du taux d’exploitation imposé aux salariés. Cette politique, jugée socialement et politiquement la moins risquée, n’est cependant aucunement amenée à réussir comme l’a démontré la quasi-stagnation de la croissance qui s’est installée depuis 2009.

Rien dans la situation présente ne permet donc d’entrevoir une issue favorable aux contradictions du capitalisme. A terme, celui-ci nous conduit dans le mur. Mais si les crises n’engendrent pas automatiquement une remise en cause de ce système, son renversement ne se fera pas sans crise. Le seul véritable espoir serait alors qu’à la faveur de l’austérité accrue les salariés commencent à contester la logique capitaliste dominante et le pouvoir de la bourgeoisie, premiers pas vers la disparition de ce système qui nous mène à la ruine.

4 avril 2016.

Nos contenus sont placés sous la licence Creative Commons (CC BY-NC-ND 3.0 FR). Toute parution peut être librement reprise et partagée à des fins non commerciales, à la condition de ne pas la modifier et de mentionner auteur·e(s) et URL d’origine activée.

Image en bandeau : « CRISIS », Daniel Rubio.

Bibliographie

Bichler & Nitzan, Can Capitalists Afford Recovery ?

Dockès P. et Rosier B., Rythmes économiques, La découverte.

Duménil G. et Lévy D., La dynamique du capital, PUF.

Engels F., Anti-Dühring, Ed. Sociales.

Gaulard M., La crise du capitalisme chinois, Contretemps.

Gordon Robert J., The Rise and Fall of American Growth. The US Standard of Living since the Civil War, Princetown University Press, 2016.

Gouverneur J., Les fondements de l’économie capitaliste, Contradictions.

Husson M., La théorie des ondes longues et la crise du capitalisme contemporain.

Husson M., Le capitalisme en 10 leçons.

Husson M., Les coordonnées de la crise qui vient.

Husson M., Misère du capital, Syros.

Lénine V., De la caractéristique du romantisme économique.

Luxemburg R., Réforme ou révolution, Maspéro.

Luxemburg R., L’Accumulation du capital et Anti-critiques, Maspéro.

Marx K., Le Capital, Grundrisse, Théories sur la plus-value, Ed. Sociales et La Pléiade.

Marx K., Lettres sur le Capital, Ed. Sociales.

Mattick P., Marx et Keynes, Gallimard.

Mattick P., Crises et théories des crises, Champ Libre.

Roelandts M., Dynamiques, contradictions et crises du capitalisme, Contradictions.

Sitographie

Capitalisme et Crises économiques

Controverses

Duménil & Lévy

Hussonet

Perspective Internationaliste

Robin Goodfellow

à voir aussi

références

| ⇧1 | Marx, Le Capital, Livre III, Ed. Sociales, tome 1 : 271, 254 ou La Pléiade – Economie II : 1042, 1024. |

|---|---|

| ⇧2 | En langage courant : profit / capital total = profit / (salaires + capital machines) ou, en termes marxistes : plus-value / (capital variable + capital constant). |

| ⇧3 | Marx, La Pléiade – Economie II, livre III du Capital : 1037 ou Ed. Sociales, volume VI : 267-268. |

| ⇧4 | Nous avons retenu ici l’exemple des Etats-Unis car, malgré sa perte de puissance dès les années 1970, ce pays reste l’économie dominante depuis plus d’un siècle et, à ce titre, constitue souvent le lieu de déclenchement des crises à l’échelle internationale (pensons à celle de 1929 ou à la dernière en date, celle des subprimes en 2008-09). Ainsi, une crise économique internationale touche inévitablement les Etats-Unis et une crise dans ce pays affecte de facto l’économie mondiale. A quelques exceptions près – comme l’Inde et la Chine par exemple – que nous ne ferons qu’évoquer et sur lesquels nous ne pouvons malheureusement pas nous attarder ici, les évolutions décrites dans cette contribution sont valables pour la majeure partie de l’économie mondiale. |

| ⇧5 | Cet ouvrage, signé par Engels, est en réalité conçu, discuté et coécrit avec Marx : « …les bases et le développement des conceptions exposées dans ce livre étant dus pour la part de beaucoup la plus grande à Marx, et à moi seulement dans la plus faible mesure, il allait de soi entre nous que mon exposé ne fût point écrit sans qu’il le connût. Je lui ai lu tout le manuscrit avant l’impression et c’est lui qui, dans la partie sur l’économie, a rédigé le dixième chapitre… », préface à la seconde édition (1885), Ed. Sociales 1973 : 38. |

| ⇧6 | Chapitre II, Notions théoriques, Ed. Sociales 1973 : 312-313. |

| ⇧7 | 1825, 1836-39, 1847-48, 1857, 1864-66, 1873, 1882-84, 1890-93, 1900-03, 1907, 1911-13, 1918-21 (23 en All), 1929-32, 1937-38, 1948-49, 1952-54, 1957-58, 1966-67, 1970-71, 1974-75, 1980-82, 1990-91, 2001, 2008-09. |

| ⇧8 | Marx, La Pléiade – Economie I, Postface à la 2è éd. allemande du Capital : 553 ou Ed. Sociales, volume I : 24. |

| ⇧9 | Rosa Luxemburg, Réforme ou révolution (1898), Maspéro : 28-29. |

| ⇧10 | Rosa Luxemburg, Anti-critiques [1915], Maspéro : 165. |

| ⇧11 | Marx, La Pléiade – Economie II, Grundrisse : 489. |

| ⇧12 | Marx, La Pléiade – Economie II, livre III du Capital : 1026. La traduction des éditions Sociales est encore plus tranchante : « Les conditions de l’exploitation immédiate et celles de sa réalisation ne sont pas identiques. Elles ne diffèrent pas seulement par le temps et le lieu, théoriquement non plus elles ne sont pas liées », volume VI : 257. |

| ⇧13 | Marx, Les théories sur la plus-value, Ed. Sociales, tome II : 624. |

| ⇧14 | Il en va ainsi de Rosa Luxemburg et de ses épigones qui pensent qu’un capitalisme pur (exclusivement composé de capitalistes et salariés) n’est capable que d’accumulation simple : « L’accumulation est impossible dans un milieu exclusivement capitaliste » Anti-critiques, Maspéro : 227. Pour ceux-ci, la plus-value accumulable pour assurer la reproduction élargie du capital ne serait réalisable que dans la sphère non capitaliste. Ils soutiennent donc aussi que les moyens matériels pour l’élargissement de l’accumulation proviendraient de ce même milieu précapitaliste. Pour une critique de ces idées, nous conseillons la lecture des trois articles suivants qui sont disponibles sur le site http://leftcommunism.org : Théories des crises : Marx – Luxemburg ; L’accumulation du capital au XXè siècle ; La théorie des crises et l’éthique du débat. |

| ⇧15 | Telle est la conception défendue par Paul Mattick : « La production marchande crée son propre marché dans la mesure où elle est capable de convertir la plus-value en capital additionnel […] Tant qu’il existe une demande convenable et continue de biens capitaux, rien ne s’oppose à ce que soient vendues les marchandises offertes au marché », Marx et Keynes, Gallimard, 1972 : 97. |

| ⇧16 | Crises et théories des crises, Paul Mattick, Champ Libre : 94. Cette citation est extraite d’un chapitre dont le titre « La théorie des crises chez Marx » en dit long sur le regard mono-causal porté sur les analyses de ce dernier alors qu’elles sont en réalité multifactorielles. |

| ⇧17 | Cycles économiques et prévision des crises de surproduction. |

| ⇧18 | Anti-critiques, Ed. Maspéro, tome II de L’Accumulation du capital : 227. |

| ⇧19 | L’Accumulation du capital, Ed. Maspéro, tome II : 41. |

| ⇧20 | L’Accumulation du capital, Ed. Maspéro, tome II : 89. |

| ⇧21 | De la caractéristique du romantisme économique, article de Lénine republié dans Le Capital, Ed. Sociales, volume V : 178. |

| ⇧22 | En effet, aux Etats-Unis à tout le moins, et depuis 1951, la baisse du taux de plus-value est un phénomène récurrent avant chaque crise. |

| ⇧23 | Ed. Sociales, Marx, Théories sur la Plus-Value, tome II : 560. |

| ⇧24 | Marx, La Pléiade – Economie II, Livre II du Capital : 614 ou Ed. Sociales, volume IV : 171. |

| ⇧25 | Marx, La Pléiade – Economie II, Livre III du Capital : 1208 ou Ed. Sociales, volume VII : 148. Lire aussi sa longue description que nous ne pouvons reproduire ici par manque de place : La Pléiade – Economie I, livre I du Capital : 1302-1303 ou Ed. Sociales, volume II : 134-136. |

| ⇧26 | Marx, Le Capital, Livre III, Ed. Sociales, tome 1 : 270 et 254 ou La Pléiade – Economie II : 1041 et 1024. |

| ⇧27 | Engels et Marx, Anti-Dühring, chapitre II, Notions théoriques, Ed. Sociales 1973 : 313. |

| ⇧28 | Marx, Livre II du Capital, volume V aux Ed. Sociales : 141 ou La Pléiade – Economie II : 829. |

| ⇧29 | Marx, La Pléiade – Economie II, livre III du Capital : 1027 ou Ed. Sociales, volume VI : 258. |

| ⇧30 | Marx, La Pléiade – Economie II, livre III du Capital : 1026 ou Ed. Sociales, volume VI : 257. |

| ⇧31 | Editions Sociales, Marx, Grundrisse, volume I : 357. |

| ⇧32 | Marx, La Pléiade – Economie II, livre III du Capital : 1206 ou Ed. Sociales, volume VII : 145. |

| ⇧33 | Marx, La Pléiade – Economie II, livre III du Capital : 1038 ou Ed. Sociales, volume VI : 268. |

| ⇧34 | Engels, Préface à l’édition anglaise du Capital cité dans La Pléiade – Economie II : 1802 ou Ed. Sociale, volume I : 37. Cette idée avait déjà été exprimée par Marx dans les Grundrisse : « Au cours de la reproduction et de l’accumulation, de petites améliorations s’effectuent continuellement, qui finissent par modifier toute l’échelle de la production : il y a développement croissant des forces productives. Dire de cette production croissante qu’elle a besoin d’un marché de plus en plus étendu et qu’elle se développe plus rapidement que celui-ci, c’est exprimer, sous sa forme réelle et non plus abstraite, le phénomène à expliquer. Le marché s’agrandit moins vite que la production… […] Si le marché s’était élargi de pair avec l’accroissement de la production, il n’y aurait ni encombrement du marché ni surproduction » La Pléiade – Economie II : 489. |

| ⇧35 | Engels et Marx, Anti-Dühring, chapitre II, Notions théoriques, Ed. Sociales 1973 : 312. |

| ⇧36 | Marx, Histoire des doctrines économiques, 5, tome V, Ed. Molitor : 39-40. |

| ⇧37 | « Une DES causes principales de la crise de 1847 était l’engorgement extraordinaire du marché et la spéculation effrénée dans le commerce avec les Indes orientales » Marx, La Pléiade, Economie II, Livre III du Capital : 1208 ou Ed. Sociales, volume VII:148. Marx est on ne peut plus clair ici, rien que pour la seule crise de 1847, il parle explicitement de plusieurs causes principales, de quoi faire réfléchir tous les partisans des différentes théories mono-causales et invariantes des crises. |

| ⇧38 | Le secteur I des biens de production et le secteur II des biens de consommation. |

| ⇧39 | Productivité du travail, capital par emploi, taux de plus-value, composition du capital, etc. |

| ⇧40 | Ed. Sociales, Marx, Théories sur la Plus-Value, tome II : 560. |

| ⇧41 | Marx, La Pléiade – Economie II, livre II du Capital : 781 ou Ed. Sociales, volume V : 63. |

| ⇧42 | Le taux de plus-value rapporte les profits aux salaires. C’est une mesure du degré d’exploitation des salariés car il ramène les profits captés par les employeurs aux salaires versés. |

| ⇧43 | La composition organique du capital ramène le capital fixe dépensé aux salaires versés. Le capitalisme emploie de plus en plus de machines dans le temps mais les gains de productivité qui en résultent diminuent leurs prix ! Dès lors, l’augmentation en valeur de la composition organique n’advient que lorsque les gains de productivité diminuant le prix des machines achetées ne compensent plus leur achat en nombre croissant. |

| ⇧44 | Une équation dont tous les termes sont divisés par une même valeur ne change pas son résultat, mais cette opération arithmétique a l’avantage de faire apparaître ses déterminants : en divisant tous les termes de l’équation du taux de profit par le capital variable, l’on peut faire apparaître ses deux déterminants essentiels : le taux de plus-value au numérateur et la composition organique du capital au dénominateur. |

| ⇧45 | Nous renvoyons le lecteur à notre site Capitalisme et Crises économiques qui détaille cela par le menu mais dont nous donnons un petit aperçu ici. |

| ⇧46 | La composition technique du capital mesure la quantité matérielle de ce dernier par salarié. En général, il ne fait que croître au cours du temps : il a été multiplié par cinq aux Etats-Unis depuis 1951. |

| ⇧47 | L’on ne peut donc pas totalement suivre Marx lorsqu’il affirme que : « Mais il suffit de rappeler que les crises sont chaque fois préparées précisément par une période de hausse générale des salaires, où la classe ouvrière obtient effectivement une plus grande part de la fraction du produit annuel qui est destiné à la consommation » (La Pléiade, Economie II, livre II du Capital : 781 ou Ed. Sociales, volume V : 63). Si cette configuration se rencontre assez souvent, ce n’est pas systématiquement le cas, les évolutions sont plus nuancées que celle énoncée par Marx. |

| ⇧48 | Source : Husson M. Les coordonnées de la crise qui vient. |

| ⇧49 | Indicateur cumulant la productivité du travail et l’efficacité du capital. |

| ⇧50 | Source : Mylène Gaulard, La crise du capitalisme chinois, Contretemps. |

| ⇧51 | Bichler & Nitzan, Can Capitalists Afford Recovery ? : 13. |

| ⇧52 | Richard Fisher, Monetary Policy and the Maginot Line, July 16, 2014. |

| ⇧53 | Michel Husson, La théorie des ondes longues et la crise du capitalisme contemporain. |

| ⇧54 | Michel Husson, Le capitalisme en 10 leçons : 212. |

| ⇧55 | Michel Husson, La théorie des ondes longues et la crise du capitalisme contemporain. |

| ⇧56 | Robert J. Gordon, The Rise and Fall of American Growth. The US Standard of Living since the Civil War, Princetown University Press, 2016. |

| ⇧57 | Lire avec intérêt cet article sur L’évolution de la lutte des classes. |

| ⇧58 | Michel Husson, La théorie des ondes longues et la crise du capitalisme contemporain. |

| ⇧59 | Le Capital, Ed. Sociales, Livre III, tome I : 314 ou La Pléiade – Economie II : 1075. |

| ⇧60 | C’est aussi cela qui nous permet de comprendre pourquoi l’inflation n’a pas redémarrée : comme l’apport massif de nouvelles liquidités n’a pas percolé dans l’économie réelle, il n’a pas alimenté la hausse des prix des biens de production et de consommation ; par contre, il a bel et bien engendré une inflation des actifs financiers qui sont aujourd’hui très nettement surévalués et qui commencent à se dévaloriser dans un nouveau krach boursier et bientôt dans une crise de l’économie réelle. |

| ⇧61 | Celles-ci sont très nombreuses … si l’on se limite aux Etats-Unis, l’on peut citer : 1) celle qui s’est créée autour de la production de pétrole et de gaz de schistes : ce secteur représente aujourd’hui 16 % des dettes à risque émises par les entreprises américaines, contre seulement 4 % il y a quelques années. Or, tous ces prêts ont été accordés en tablant sur un baril de pétrole à 100 $, alors qu’aujourd’hui il est aux alentours de 30 $ seulement, et pour un certain temps encore avec l’éclatement de la prochaine crise. Autrement dit, les entreprises américaines dans ce secteur sont en train de plonger en-dessous du seuil de rentabilité et plus de 42 d’entre elles ont déjà dû fermer leurs portes en 2015 … à tel point qu’un fond spéculatif très lié à ce secteur – la Third Avenue – a fait faillite en décembre 2015 selon un scénario très semblable à la crise des subprimes : comprenant le retournement de ce marché, les clients de ce fond ont demandé à récupérer leurs avoirs, ce que ce dernier était incapable d’assurer. Or, le total des prêts accordés au secteur des pétroles de schiste représente 1600 milliards de dollars, contre 1300 milliards pour les subprimes avant l’éclatement de la bulle financière en 2008-09 et, comme pour les subprimes, la majeure partie de ces crédits ont été titrisée, c’est-à-dire transformée en produits financiers complexes et disséminée un peu partout dans le monde menaçant à nouveau de faillite certaines banques et acteurs financiers ; 2) celle autour des valeurs numériques : certains analystes un peu plus critiques soulignent que de nombreuses entreprises de la dite ‘nouvelle économie’ sont en réalité survalorisée comme lors du krach de la net-économie en 2001 ; 3) celle autour des prêts accordés aux étudiants pour financer leurs études. |

| ⇧62 | « Voici ce dont il s’agit : tu connais les tableaux indiquant les prix, le taux d’escompte, etc. etc. avec leurs fluctuations au cours de l’année etc. sous forme de courbes en zigzag qui montent et descendent. J’ai essayé à différentes reprises – pour analyser les crises – de traiter ces ups and downs [montées et descentes] comme des courbes irrégulières et d’en calculer le tracé et j’ai cru possible (et je continue à penser que c’est possible à l’aide d’une documentation triée avec assez de soin) de déterminer mathématiquement, à partir de là, les lois principales des crises. Moore, je l’ai dit, considère que la chose est infaisable pour l’instant, et j’ai décidé d’y renoncer pour le moment », lettre à Engels du 31-05-1873, Lettres sur le Capital, Ed. Sociales : 272. |

| ⇧63 | A titre d’exemple, le lecteur pourra lire avec grand intérêt les trois ouvrages suivant : Gouverneur Jacques, Les fondements de l’économie capitaliste, Contradictions ; Husson Michel, Misère du capital, Syros ; Duménil Gérard et Lévy Dominique, La dynamique du capital, PUF. |

| ⇧64 | Sur ce sujet, lire avec intérêt l’ouvrage de Dockès P. et Rosier B., Rythmes économiques, La découverte. |

| ⇧65 | La plus récente et fameuse référence est incontestablement l’ouvrage de Robert J. Gordon : The Rise and Fall of American Growth, op. cit. |

| ⇧66 | Sur ce sujet, nous renvoyons le lecteur à l’article suivant : « Des crises permanentes, çà n’existe pas » Marx. |

| ⇧67 | Sur ce sujet, nous renvoyons à notre ouvrage : Dynamiques, contradictions et crises du capitalisme. |

| ⇧68 | Comme ce fut le cas pour General Motors aux Etats-Unis par exemple. |

![Marx, critique de l’économie politique [Podcast]](https://www.contretemps.eu/wp-content/uploads/industrialization-factories-150x150.jpg)