Le capital financier et ses limites

Après un article de François Chesnais puis une contribution de Louis Gill, nous publions un article de Michel Husson – initialement paru sur le site A l’encontre – qui revient à son tour sur le dernier ouvrage de François Chesnais, Finance Capital Today. Corporations and Banks in the Lasting Global Slump, Leiden/Boston, Brill, 2016, 310 p., 127€.

François Chesnais vient de publier un livre important, Finance Capital Today[1]. La conclusion de son ouvrage élargit la thématique à un questionnement des limites du capitalisme. Elle a été partiellement traduite en français[2] et a fait l’objet d’un texte complémentaire publié sur ce site[3]. Cette contribution vise essentiellement à discuter du livre et y ajoute un bref commentaire sur la question des « limites ».

Le livre de François Chesnais couronne plusieurs décennies de travail sur la mondialisation. Comme l’indique le sous-titre, il est principalement consacré à l’analyse des rapports entre entreprises et banques. Il est donc évidemment centré sur « la finance » mais son auteur récuse d’emblée l’idée que la crise actuelle serait une crise du capitalisme « financiarisé ». Non, dit-il, dès les premières pages de son introduction : il s’agit d’une crise du capitalisme « tout court » (en français dans le texte). Par conséquent, Chesnais rejette toute distinction simpliste entre le « bon » capital productif et le « mauvais » capital financier, suggérant qu’il suffirait de réguler la finance pour redonner tout son dynamisme au capitalisme.

Le titre même du livre, Finance Capital Today évoque évidemment le Capital financier de Rudolf Hilferding qui, il y a plus de cent ans (en 1910) étudiait déjà les rapports entre banques et entreprises. La méthode de Chesnais est en effet de confronter les analyses et débats théoriques contemporains aux grands classiques, Marx évidemment, mais aussi Hilferding, Lénine ou Rosa Luxembourg. Pour mieux spécifier son objet, Chesnais introduit une distinction entre finance capital et financial capital. Le terme de capital financier – finance capital – désigne « le processus simultané et combiné de concentration et de centralisation du capital argent, du capital industriel et du capital commercial qui résultent des opérations fusions et acquisitions au niveau national ou transnational ». Le financial capital correspond à ce qui est désigné en français comme « la finance », à savoir l’ensemble constitué par les banques et les fonds d’investissement de toute sorte – ce que la comptabilité nationale appelle sociétés financières – un concept qu’il faut élargir aux segments financiers des grandes entreprises industrielles.

Chesnais pose un autre principe de méthode, celui de prendre « l’économie mondiale comme point de départ ». Une telle posture est logiquement nécessaire puisqu’il s’agit d’étudier la mondialisation, mais Chesnais reconnaît avec honnêteté que « c’est plus facile à dire qu’à faire ». Son travail réussit en tout cas à ne pas tomber dans un « USA-centrisme » et à mobiliser d’autres données que les plus faciles à obtenir, qui portent souvent sur les Etats-Unis. Dans le chapitre 4, il propose par exemple une très éclairante typologie des relations entre banques et industrie dans les principales puissances capitalistes (Allemagne, Etats-Unis, Grande-Bretagne, France).

Quelle analyse de la crise ?

La définition de la crise que propose Chesnais est classique : c’est une « crise de sur-accumulation et de surproduction aggravée par une baisse du taux de profit ». Cette crise était en gestation depuis la seconde moitié des années 1990 mais son éclatement a été reporté « par la création massive de crédits et la pleine incorporation de la Chine dans l’économie mondiale ».

Mais la baisse du taux de profit n’explique pas tout, car il existe en outre un problème de réalisation :

« les conditions macroéconomiques qui déterminent les rapports de force entre le capital et le travail empêchent la réalisation de la totalité de la plus-value produite à l’échelle mondiale. Le capital est bloqué au point C’ du processus d’accumulation complet ».

Chesnais signale dans une note de bas de page que « le fait qu’il existe un « problème de réalisation » en plus d’un taux de profit insuffisant est maintenant reconnu, un peu à contrecœur, par Michael Roberts ». Mais Roberts, en bon représentant de l’orthodoxie marxiste, n’est pas d’accord :

« en fait, je ne suis pas sûr de reconnaître, même à contrecœur, qu’il y a un problème de réalisation tel que le posent Chesnais et d’autres »[4].

Pour Roberts, l’insuffisance de la demande est une explication tautologique, et la loi de baisse tendancielle du taux de profit est toujours et partout la cause « principale ou ultime des crises ». Il reproche à Chesnais de reprendre à son compte la position éclectique défendue notamment par David Harvey, lorsqu’il affirme qu’« il n’existe pas de théorie causale unique de la formation de crise ». On peut au contraire considérer avec Chesnais qu’une explication multidimensionnelle de la crise n’implique pas une approche éclectique mais permet de prendre en compte les traits spécifiques de chaque grande crise.

L’un des intérêts majeurs du livre est que Chesnais reste strictement dans le cadre de la loi de la valeur : la finance, quelle que soit la définition qu’on en donne, est une énorme machine à capter et à recycler la plus-value mais elle ne crée pas cette plus-value qui est produite par l’exploitation du travail. Ce principe de méthode conduit Chesnais à se démarquer utilement d’extrapolations hâtives.

Il montre comment les firmes multinationales ont mis en place des chaînes de valeur globales qui permettent de mettre en concurrence les salariés du monde entier, d’optimiser le découpage des segments productifs, et de mieux pomper la plus-value. Ces formes contemporaines de la mondialisation productive et leur combinaison avec la financiarisation sont bien intégrées à l’analyse de Chesnais. Mais ce dernier refuse, et à raison, les thèses, défendues notamment par Samir Amin ou John Smith, d’une rente impérialiste qui résulterait d’une sur-exploitation. De même, il récuse l’analyse de Costas Lapavitsas pour qui les banques « exploiteraient » les travailleurs à travers les charges d’intérêts et feraient ainsi baisser la valeur de la force de travail.

Quelle classe capitaliste ?

Le livre de Chesnais contient des développements très éclairants sur la structure de classe de la domination capitaliste. Il présente « l’interpénétration du capital bancaire et du capital industriel » (pour reprendre une expression de Boukharine citée favorablement par Lénine) comme un processus qui conduit à la « formation au niveau des Etats d’un bloc de pouvoir unifié ». Mais, contrairement à Hilferding, Chesnais souligne que ces blocs de pouvoir, qui ont résisté à la crise de 2008-9, ne se trouvent pas « sous l’hégémonie des banques ».

Chesnais discute de la formation d’une classe capitaliste mondiale et montre les obstacles à sa constitution, qui renvoient fondamentalement à la concurrence entre capitaux nombreux. Mais il sous-estime peut-être le rôle actif des institutions internationales comme le FMI, la Banque mondiale ou l’OMC dans la mise en place d’un « terrain de jeu » optimal pour le déroulement de cette concurrence. En ce sens, ces institutions représentent et défendent les intérêts communs des groupes multinationaux.

En ce qui concerne l’Europe, Chesnais a raison de souligner que « la formation d’une élite capitaliste véritablement européenne par l’intermédiaire des fusions intra-européennes, telle que l’avait anticipée Mandel, ne s’est pas produite ». Mais s’il est vrai que l’on n’a pas assisté à la constitution d’un capitalisme européen, les institutions européennes ont elles aussi mis en place, de manière très consciente, les conditions d’une « concurrence libre et non faussée ».

La question de la finance prédatrice

On a déjà signalé que Chesnais récuse toute distinction entre un « bon » capital productif et un « mauvais » capital financier et qu’il insiste au contraire sur leur imbrication croissante. Il rejette donc logiquement la conception d’une finance prédatrice qui « pomperait » la plus-value et l’empêcherait de s’investir.

Chesnais introduit cependant une distinction entre le « Capital comme propriété » et le « Capital comme fonction » qui correspond à la constitution « des actionnaire et des managers en groupes distincts ». Cette distinction est utilisée par les post-keynésiens pour montrer que le poids croissant des actionnaires va conduire à des choix visant à maximiser le profit à court terme au détriment de la croissance à moyen terme et donc de l’accumulation du capital. Cette lecture repose sur une caractéristique fondamentale du capitalisme dans sa phase néo-libérale : il existe un écart croissant entre le taux de profit qui se rétablit et le taux d’accumulation qui stagne voire recule.

Mais Chesnais refuse toute notion de « détournement des profits » et reprend à son compte la thèse défendue par Andrew Kliman et Shanon Williams[5] selon laquelle le taux d’accumulation a baissé en phase avec le taux de profit. Par conséquent, selon Chesnais, « les investissements des entreprises n’ont pas ralenti faute de fonds disponibles sur les marchés financiers, ou en raison du changement dans la répartition du profit entre profit retenu et dividendes, mais parce que le taux de profit a baissé et que les investissements rentables se sont réduits » (p.17).

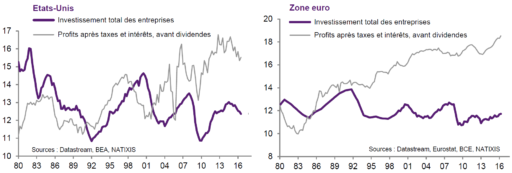

Pourtant il existe beaucoup de données empiriques montrant que le « ciseau » entre profit et accumulation s’est ouvert depuis longtemps en Europe et depuis le début des années 2000 aux Etats-Unis, comme l’illustre le graphique 1 ci-dessous[6].

L’investissement productif devenant « de moins en moins attractif », les profits doivent « aller quelque part », à savoir sur les marchés financiers où les services financiers des entreprises chercheront à les valoriser, en concurrence avec les autres fonds de placement. Mais comme « le montant de plus-value décroît en dépit de l’augmentation du taux d’exploitation (…) la financiarisation s’approfondit de manière cumulative avec les innovations financières et le développement de capital fictif sous ses nouvelles formes contemporaines » (p.18).

Graphique 1 : Investissement et profitabilité

En % du PIB

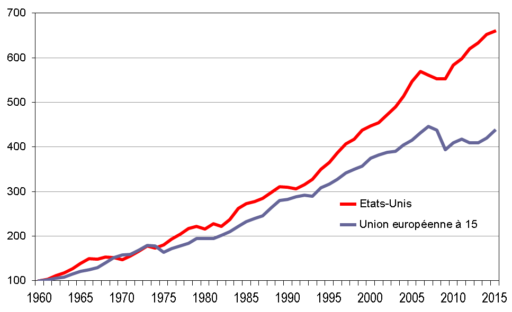

Cette lecture n’est pas totalement convaincante. En premier lieu, l’idée que la plus-value globale baisse, qu’il existe comme le dit Chesnais dans sa récente contribution une « situation de pénurie croissante de plus-value ou survaleur », est contestable. Le graphique 2 ci-dessous propose une estimation statistique, certes peu « sophistiquée » du volume de plus-value[7]. Il montre qu’on ne peut pas parler de baisse tendancielle. L’impact de la crise est déjà effacé aux Etats-Unis où le volume de plus-value ainsi mesuré repart à la hausse, alors qu’il plafonne en Europe.

En second lieu, cette présentation renvoie à une sorte de « théorie du portefeuille » : l’investissement productif n’étant plus « attractif », le profit va choisir de se placer sur les marchés financiers, comme si l’exploitation du travail vivant et la spéculation étaient deux formes alternatives de création de valeur.

Graphique 2 : Une estimation du volume de plus-value

Base 100 en 1960

Quelle périodisation ?

Dans son livre, Chesnais propose une périodisation selon laquelle la crise actuelle marque la fin de « la plus longue phase d’accumulation dans l’histoire du capitalisme, qui ne s’est jamais interrompue, même si elle s’est progressivement ralentie ». Dans son dernier article, il insiste sur ce point en parlant « d’une très longue phase, soixante-dix ans donc sans parallèle dans l’histoire du capitalisme, d’accumulation ininterrompue ». Les récessions généralisées de 1974-1976 et de 1980-1982 auraient « entraîné un changement de rythme dans les pays capitalistes avancés, mais pas entamé la dynamique de reproduction élargie au niveau mondial ».

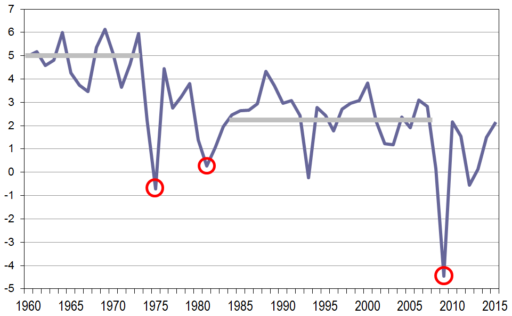

Cette approche est contestable et on peut en préférer une autre qui distingue le capitalisme de « l’Age d’or », des « Trente glorieuses » et le capitalisme néo-libéral. Cela correspond mieux au décrochage du taux de croissance entre ces deux périodes. Au niveau de l’Union européenne, le taux de croissance est de 5 % avant la récession généralisée de 1974-76 et il dépasse à peine les 2 % après celle de 1980-82 (graphique 3).

Graphique 3 : Taux de croissance du PIB. UE15 1960-2015

Source : Commission européenne, base de données Ameco.

La périodisation de Chesnais ne permet pas de comprendre que « l’Age d’or » est une parenthèse dans l’histoire du capitalisme qui s’est refermée au milieu des années 1980 et a conduit à un retour à la normale historique. Ce décrochage a été marqué par l’irruption des politiques néolibérales et par la mise en place d’un régime d’accumulation spécifique.

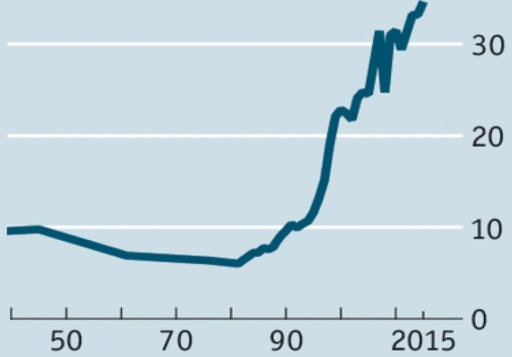

La périodisation proposée par Chesnais n’est pas non plus compatible avec la trajectoire du capitalisme mondial : la mondialisation et la financiarisation ont pris leur essor dans les années 1980, comme un moyen de répondre à l’essoufflement du capitalisme « fordiste ». En témoigne de manière spectaculaire le graphique 4[8]. De manière générale, on peut dire que la montée du « capital fictif » est une caractéristique propre du capitalisme néo-libéral.

Graphique 4 : Stock d’investissements directs à l’étranger

En % du PIB mondial

La défense du capital fictif

Au-delà de ces éléments de débat, il faut souligner la force de la thèse centrale du livre qui permet de comprendre pourquoi la crise dure. La financiarisation de l’économie équivaut à une inflation de droits de tirage potentiels sur la plus-value actuelle et à venir, mais qui excédent la capacité du système à produire autant de plus-value. La crise peut alors s’interpréter comme un rappel à l’ordre de la loi de la valeur : le capitalisme ne pouvant tout simplement pas distribuer plus de plus-value qu’il n’en produit, une partie de ce capital fictif devait être dévalorisé. Mais, pour reprendre la formule de Chesnais, on n’a pas laissé la crise « suivre son cours » (run its course). Toutes les politiques menées ont visé au contraire à garantir le capital fictif et les droits de tirage afférents. C’est un des éléments essentiels qui pèsent sur le dynamisme du capitalisme et le maintiennent dans une phase durable de faible croissance (lasting global slump).

La question des limites du capitalisme

Dans la conclusion de son livre, Chesnais soulève la question des limites du capitalisme, de manière à vrai dire relativement déconnectée du coeur de l’ouvrage. Cette discussion est plus développée dans sa contribution récente publiée sur ce site, où Chesnais pose ainsi la question : il s’agit de savoir « si la crise économique et financière mondiale de 2007-2008 peut simplement être vue comme une « très grande crise » d’un capitalisme encore capable de s’ouvrir une nouvelle longue phase de reproduction élargie à l’échelle du « marché mondial enfin constitué » ou au contraire le point de départ du moment historique où le capitalisme rencontrerait des limites qu’il ne pourrait plus repousser ».

A la question de savoir si le capitalisme a rencontré des limites infranchissables, Chesnais suggère une réponse positive autour de l’idée qu’il développe depuis déjà plusieurs années selon laquelle « la crise climatique va se combiner avec la crise du capital »[9]. Les deux limites ou barrières sur lesquelles le capitalisme devrait venir buter sont donc l’automatisation et l’environnement.

L’automatisation est un processus intrinsèquement contradictoire comme l’expliquait Marx dans un passage signalé par Mandel dans son introduction au livre III du Capital : « Un développement des forces productives qui réduirait le nombre absolu des ouvriers, c’est-à-dire permettrait en fait à la nation tout entière de mener à bien en un laps de temps moindre sa production totale, amènerait une révolution, parce qu’il mettrait la majorité de la population hors du circuit. Ici encore apparaît la limite spécifique de la production capitaliste (…) Pour elle, le développement de la force productive n’est important que dans la mesure où il augmente le temps de surtravail de la classe ouvrière et non pas où il diminue le temps de travail nécessaire à la production matérielle en général ; ainsi elle se meut dans des contradictions »[10].

Dans son article de 1986[11], Ernest Mandel évoque cette « nouvelle contradiction croissante entre la réduction de la quantité absolue de travail humain nécessaire à la production même d’une masse croissante des marchandises et les possibilités de réalisation de la plus-value contenue dans cette masse de marchandises ». Pour lui, la « solution, c’est celle d’une société duale qui diviserait le prolétariat actuel en deux groupes antagoniques : ceux qui continuent à participer au processus de production de la plus-value (…) ; ceux qui sont exclus de ce processus, et qui survivent par tous les moyens autres que la vente de leur force de travail ».

L’environnement est évidemment la seconde limite. Chesnais a été l’un des premiers marxistes à prendre conscience et à faire prendre conscience du fait que le dérèglement climatique faisait partie de la crise du capitalisme et que tout projet socialiste devrait prendre en compte cette dimension. Chesnais signale que « les effets du changement climatique sont déjà désastreux entre autres pour les habitants autochtones de l’Arctique, du Groenland et de l’Himalaya, pour les pasteurs de l’Est africain, les insulaires des petits Etats du Pacifique, pour les populations rurales du Delta du Gange » et remarque que « les premiers menacés sont celles et ceux qui sont les plus éloignés et les moins « bénéficiaires » des mécanismes de gaspillage de la « société de consommation » ».

Mais peut-on pour autant parler d’une limite absolue, voire d’une « barrière immanente » ? La « catastrophe silencieuse en marche », pour reprendre l’expression de Daniel Tanuro[12], conduit-elle à un effondrement concomitant de la planète et du capitalisme ? Ce serait la « limite absolue », celle au-delà de laquelle l’espèce humaine se trouverait totalement « hors du circuit ». Mais on peut cependant imaginer un scénario progressif fait des « conflits violents autour des ressources d’eau, des guerres civiles prolongées par l’intervention étrangère dans les pays les plus pauvres, des énormes mouvements de réfugiés provoqués par la guerre et le changement climatique » évoquées par Chesnais dans son article d’Inprecor. On irait vers une société ressemblant au Talon de fer de Jack London ou vers un monde à la Mad Max, pour prendre une référence plus récente. Les dispositifs les plus barbares se mettraient en place à mesure que progresserait le désastre climatique.

Chesnais reprend à son compte la critique de la notion d’« anthropocène » qui sert à désigner la nouvelle période ouverte depuis que les activités humaines ont un impact global significatif sur l’écosystème terrestre. Il adopte à ce sujet les arguments de Jason Moore qui propose de parler de « capitalocène ». Mais est-on sûr que la nature saura faire le tri entre ce qui relève de l’activité humaine pure et du capitalisme ? Poser la question, c’est déjà y répondre. Et la vérité est sans doute celle-ci : pour éviter la catastrophe écologique, par exemple en visant les objectifs fixés par le GIEC, il faudrait une transformation profonde des modes de vie à l’échelle mondiale qui impliquerait un arrachement radical de la « société de consommation ». C’est en tout cas ce que montrent les calculs élaborés de Minqi Li[13] ou d’autres plus simplistes[14].

Il n’est pas sûr finalement que l’analyse prospective des dégâts du capitalisme soit mieux éclairée par la notion de limites absolues, « infranchissables », sur lesquelles viendraient buter la régression sociale et le délabrement environnemental. Ce qu’il faut comprendre et expliquer, c’est l’imbrication croissante de ces processus au sein d’une « catastrophe silencieuse en marche » qui n’a d’autre limite que les résistances sociales.

Notes

[1] François Chesnais, Finance Capital Today. Corporations and Banks in the Lasting Global Slump, Brill, Leiden, 2016.

[2] François Chesnais, « Le cours actuel du capitalisme et les perspectives de la société humaine civilisée », Inprecor n°631-632, septembre-novembre 2016.

[3] François Chesnais, « Le capitalisme a-t-il rencontré des limites infranchissables ? » A l’encontre, 4 février 2017.

[4] Michael Roberts, “Transformation and realisation – no problem”, November 14, 2016.

[5] Andrew Kliman, Shanon D Williams,. « Why ‘financialisation’ hasn’t depressed US productive investment », Cambridge Journal of Economics, 39 (1), 2014.

[6] Patrick Artus, « Vis-à-vis de quoi l’investissement des entreprises américaines ou de la zone euro est-il aujourd’hui faible ? », Flash Economie, Natixis, 12 janvier 2017.

[7] Le volume de plus-value est mesuré comme l’excédent brut d’exploitation (gross operating surplus) de l’ensemble de l’économie déflaté par le prix du PIB. Les données proviennent de la base de données Ameco de la Commission européenne.

[8] « The retreat of the global company », The Economist, January 28th 2017.

[9] François Chesnais, « La crise climatique va se combiner avec la crise du capital », Inprecor n°541-542, septembre-octobre 2008.

[10] Karl Marx, Le Capital, livre III, tome 6, Editions Sociales, Paris, 1957, pp.275-276.

[11] Ernest Mandel, « Marx, la crise actuelle et l’avenir du travail humain », Revue Quatrième Internationale, n° 20, mai 1986.

[12] Daniel Tanuro, « Face à l’urgence écologique », Inprecor n°619-620 septembre-octobre 2015.

[13] Minqi Li, « The 21st Century Crisis: Climate Catastrophe or Socialism », Review of Radical Political Economics 43(3), September 2011.

[14] Michel Husson, « Un abaque climatique », note hussonet n°89, 20 Août 2015