La démocratie disciplinée par la dette

Nous publions un extrait de l’ouvrage La démocratie disciplinée par la dette publié par Benjamin Lemoine (La Découverte, 2022), extrait portant sur la manière dont l’État se fait gendarme de la dette. L’option des caisses vides permet d’exercer un chantage à la baisse des dépenses publiques. On voit bien ici comment les choix qui prévalent dans ce domaine si crucial forment une politique de classe.

Pendant un siècle après la bataille de Waterloo, les gouvernements britanniques successifs se sont efforcés de rembourser une dette de guerre (de l’ordre près de 250 % du PIB en 1820) en saignant le budget via des excédents pour dégager des recettes consacrées au service de la dette[1]. La puissance publique fut appauvrie (le coût est estimé à 2 ou 3 % du PIB, soit un montant supérieur au budget consacré à l’éducation) quand les rentiers, héritiers et bénéficiaires de patrimoine financier privé, purent s’enrichir. Ces excédents budgétaires qui finançaient le service des intérêts aux détenteurs de dette ont pesé sur les milieux modestes (qui d’ailleurs ne votaient pas – seul 1,5 % de la population ayant ce droit) parce qu’ils ont été obtenus à travers un impôt régressif. En possédant et en votant, une fraction sociale concentrait pouvoir de créancier et pouvoir politique.

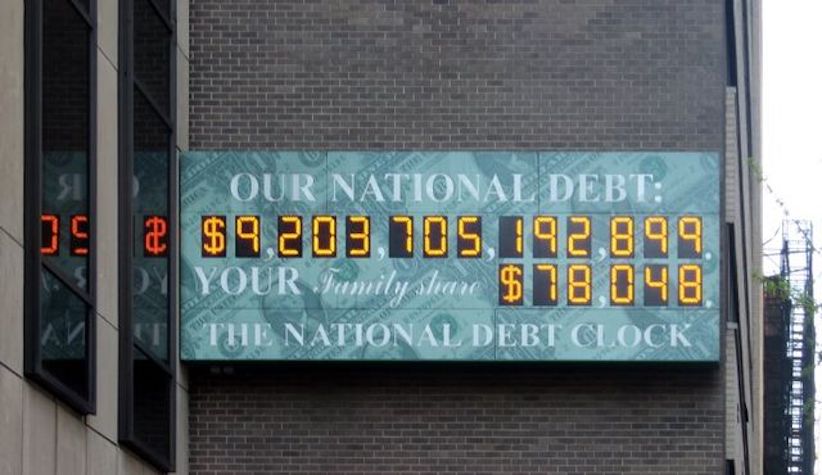

En 1887, de l’autre côté de l’Atlantique, James Carter Adams a cartographié les détenteurs de la dette publique étatsunienne. Il décrit l’existence au XVIIIe siècle d’une classe sociale de détenteurs d’obligations du Trésor. La bondholding class exigeait le maintien du service de la dette en tant qu’objectif national garantissant les profits des entreprises et la continuité du système bancaire. Restait à établir un système de taxation assurant cette distribution de revenus permanente aux créanciers. Pour Adams, c’est sur cette base que se déploie une lutte des classes : les taxpayers, soit la majorité de la paysannerie qui, comme « Jacques Bonhomme » dans l’imagerie de Marx, supportant le lourd fardeau des impôts et finançant le service de la dette bénéficiant aux bondholders, soit le cercle restreint de l’élite des détenteurs de dette. Cet antagonisme recoupait la division centrale des sociétés capitalistes entre ceux qui jouissaient de la propriété et les autres. La fraction la plus haute des investisseurs (avec des investissements excédant les 50 000 dollars), et qui ne représentait que 1,4 % de la population totale des créanciers, détenait la moitié du total des créances individuelles[2]. Bien que la dette serve l’intérêt exclusif d’un petit groupe de puissants capitalistes, cette classe sociale veillait à convaincre la population que « ce qui s’avère être un avantage personnel doit nécessairement bénéficier à la communauté en général[3] ». Les plus riches gagnent ainsi « au tirage et au grattage » : leur capital étant non seulement « épargné » grâce à une taxation non progressive (dont le taux n’augmente pas en fonction des revenus) mais, de surcroît, en étant placé en titres de dette souveraine, ce patrimoine bénéficie du service des intérêts, obtenus au détriment de la population exclusivement assujettie aux taxes régressives.

L’économiste Michel Husson a montré que, dans la France des années 2000, « ce sont les mêmes catégories sociales qui bénéficient à la fois des cadeaux fiscaux et d’une rente d’État à des taux d’intérêt longtemps exorbitants[4] ». Ce décryptage de la dette n’est pas du ressort exclusif d’une critique externe, mais divise au sein même des technocraties. Un ancien haut fonctionnaire du Trésor confie vouer aux gémonies le penchant qu’il qualifie d’« idéologie filloniste » de son ancienne administration qui utilise la dette comme un levier d’appropriation privée de l’État et des finances publiques :

Ce sont des trucs qu’on voyait à Bercy déjà sous Chirac, je me souviens, qui consistent à baisser les impôts. Les baisses d’impôt de Raffarin par exemple c’était vraiment mécanique : vous baissez les impôts de milliards, vous empruntez dix milliards de plus. Les mecs à qui vous avez baissé les impôts, parce qu’en général il y a quand même une bonne partie de la bourgeoisie qui en profite, achète des OAT (des Obligations Assimilables du Trésor, les principaux emprunts d’État) et donc au lieu de payer des impôts, elle prête de l’argent à l’État et se chope un taux d’intérêt qui à l’époque était de l’ordre de 4 ou 5 %. Et là c’est la privatisation[5]…

Vivre à crédit pour l’État en sollicitant les épargnants plutôt qu’en les taxant constitue un choix de classe : celui de la politique des caisses vides installant un chantage à la baisse des dépenses publiques[6]. Le refus de combler les déficits par l’augmentation des ressources fiscales – en taxant les hauts patrimoines et les transactions financières et, dans le cas du «trou de la Sécu », en augmentant les cotisations patronales –, ou par l’enrôlement de la finance (via des mesures prudentielles) dans un projet politique et économique oblige à sanctuariser le crédit de l’État en n’ayant comme variable d’ajustement que la dévaluation des services publics et sociaux. Le fait que la dette distribue les richesses au sein d’une même population fait dire à certains économistes que l’opération est neutre sur un plan comptable agrégé, vu de très haut. Jean‑François Melon expliquait au XVIIIe siècle que dans l’hypo‑ thèse où les créanciers sont nationaux, la dette opère un simple « déplacement de richesse » sans que « la communauté n’en souffre » ni qu’il y ait « aucune diminution positive de la richesse nationale »[7] : la « main droite » du contribuable, à travers le paiement des impôts, verse les intérêts de la dette « dans la main gauche » des détenteurs de titres[8]. Le cas historique de la taxe sur spiritueux aux États‑Unis, destinée à payer le service de la dette, illustre une redistribution qui est loin d’être socialement équilibrée. Quarante des cinquante‑cinq hommes qui ont rédigé la Constitution comptaient parmi les détenteurs de la dette fédérale souscrite pendant la guerre d’Indépendance (1775‑1783). Ces derniers avaient intérêt à ce que le nouveau régime ne fasse pas défaut sur ses engagements. Alexander Hamilton décida de lever un impôt indirect (un droit d’accise) sur les spiritueux, qui frappait tout particulièrement les classes moyennes – dont les revenus étaient dépensés en biens de consommation – et bénéficiait aux rentes des classes aisées. Cette redistribution des revenus du bas vers le haut ne s’est pas faite sans résistance : des petits fermiers se sont insurgés et ont attaqué les collecteurs d’impôt en Pennsylvanie, dans le Maryland, la Virginie, la Caroline du Nord et du Sud et la Géorgie. Ce soulèvement qui connut son apogée en 1794, dit « révolution du whisky », a été sévèrement réprimé par Hamilton et le général George Washington, tant il mettait en péril le pouvoir et la légitimité du gouvernement fédéral balbutiant. L’appareil répressif de l’État, sa « main droite », garantissait le remboursement des dettes en forçant les populations à consentir à l’impôt. Cet épisode incarne l’injustice sociale qui, opérant via la dette, peut provoquer la colère populaire dans le cadre de ce que les manuels de finances publiques ont stylisé comme l’« État gendarme », un pouvoir centré sur ses fonctions régaliennes de justice et de police. L’endettement public y fonctionne comme le véhicule de transfert de richesses de la « bourse d’une portion de la Nation[9] », pauvre, vers une autre, riche. Avec l’élargissement ultérieur de la base sociale des détenteurs de dette, nombre de porteurs de titres sont à la fois contribuables et rentiers. Mais la catégorie agrégée de créanciers recouvre de fortes inégalités sociales dans les montants détenus. Depuis le XVIIIe siècle, les structures de la dette publique ont changé. La détention en direct et en physique de ces titres (des bons matérialisés sous une forme papier) par une petite classe de rentiers est devenue minoritaire.

Elle n’est surtout détenue par les ménages et particuliers que de manière indirecte, à travers l’intermédiation des banques, « investisseurs institutionnels » (compagnies d’assurances, fonds obligataires) et gestionnaires d’actifs (asset managers) spécialisés dans la collecte et la gestion de l’épargne, et qui investissent l’argent oisif des classes sociales possédantes. Bien qu’affaire de professionnels, c’est bien l’épargne privée des particuliers qui, en bout de chaîne, est embarquée dans ce grand marché des titres obligataires souverains via les assurances vie, les participations à des fonds communs de placement et les complémentaires retraite. En Italie, des études montrent que la concentration sociale de la dette souveraine se rejoue dans la composition de l’actionnariat de ces mêmes institutions financières[10]. Plus un ménage possède de richesse financière et d’épargne, plus il est susceptible de posséder directement non seulement des emprunts d’État, mais aussi d’autres instruments financiers adossés à l’actif sans risque du souverain[11]. Serions‑nous donc tous au même titre, à travers notre épargne, aussi faible soit‑elle, des « investisseurs » et des « actionnaires » de la compagnie‑État ? L’extension sociale de la financiarisation et la circulation des titres de dette dans un vaste réseau privatisé de l’épargne ne font que déplacer les inégalités liées au régime politique du bondholder. Aux États‑Unis, la moitié de la dette publique est détenue par les 1 % des ménages les plus riches et continue de jouer le rôle d’un instru‑ ment de régression sociale. 72,5 % des détenteurs d’actifs financiers en France se situent dans les 20 % les plus aisés de la population en termes de revenu, et 70,9 % d’entre eux se situent dans les 20 % les plus aisés en termes de patrimoine. La participation au marché boursier étant étroitement corrélée à la richesse, la structure de propriété de la dette opère en faveur des ménages les plus riches. Ces différences se sont creusées pendant la crise du Covid‑19 : les ménages aisés ont pu épargner davantage quand les ménages modestes ont perdu du revenu. À l’échelle mondiale, la richesse des milliardaires a augmenté de 1 900 milliards de dollars en 2020, dont 560 milliards de dollars au profit des personnes les plus riches des États‑ Unis. En France, 70 % du surcroît d’épargne ont été accumulés par les 20 % les plus fortunés de la population : une concentration d’épargne au sommet des revenus qui est à mettre en regard de l’endettement des 20 % les plus modestes qui non seulement n’ont pas épargné mais se sont endettés[12].

Dès lors, la pandémie a‑t‑elle réarmé le pouvoir des créanciers de « mise en joue » de la démocratie et des États sociaux ? Pour répondre à cette question, il faut comprendre par quels canaux passe cette voix des créanciers, et à quelles conditions institutionnelles, techniques et politiques le refinancement de l’État pose ou ne pose pas problème.

Les intérêts politiques et sociaux des détenteurs de titres de dette avancent masqués : si les créanciers continuent d’avoir voix au chapitre démocratique, c’est par le levier indirect de la structuration de l’offre politique et la hiérarchisation de l’agenda médiatique. Sandy Hager montre comment le langage de la finance est devenu hégémonique dans la démocratie états‑unienne : le vocabulaire appartenant au registre du Marktvolk – évoquant le « marché », l’« inter‑ national », les « investisseurs », les « créanciers », les « ventes aux enchères », le « taux d’intérêt », et la « confiance » – domine largement celui du service public et de la citoyenneté (le vocabulaire du Staatsvolk) – « citoyen », « peuple national », « électeurs », « droit public », « élections périodiques », « loyauté » et « opinion publique »[13]. Surtout, les coups de sonde effectués auprès du top 1 % de la société montrent que cette fraction de la population est surpolitisée, adhère de façon homogène (et plus marquée que les Américains ordinaires) aux politiques de dérégulation financière, de réduction des dépenses sociales et budgétaires et est largement encline à des activités de lobbying et d’influence directe auprès des décideurs. Le grand retournement opéré par les créanciers a consisté à rendre les États « gouvernables 23 ». La dette émise par le souverain a longtemps été perçue comme le contrat par principe le plus risqué conformément à une tautologie : le souverain étant souverain, il ne saurait reconnaître aucun pouvoir ou engagement supérieur à son vouloir arbitraire. Les crises d’insolvabilité et les défauts de paiement ont longtemps été la norme. Qui d’autre que le souverain pour changer à discrétion les termes du contrat, influer sur la loi ou la juridiction l’abritant et censée protéger le créancier ? Ces conceptions modélisées du pouvoir souverain sont celles des monarchies à l’instar de celle de Philippe le Bel, chassant ses créanciers du royaume avant de saisir, condamner et brûler les « banquiers de l’Occident[14] ». Dans la finance internationale le recours à la force par certains souverains fut un moyen de faire respecter leurs engagements à d’autres princes[15]. La diplomatie de la canonnière – un État envoie ses bateaux le long des côtes d’un pays débiteur récalcitrant jusqu’à obtenir le paiement de son dû – n’a cessé qu’à partir du moment où les États, mais aussi les institutions internationales, ont constitué la propriété privée des titres commerciaux et financiers internationaux, ainsi que leur protection, en valeur et norme suprême : un totem. Rapportée à cette histoire longue, l’énigme devient alors : pourquoi les États et les souverains ont‑ils cessé de se rebeller et de renier leurs engagements pour commencer à s’y conformer ? Au point culminant de la crise de la zone euro, entre 2010 et 2015, la part totale de la dette publique mondiale en défaut est tombée à un niveau historiquement bas, pour concerner près de 0,2 % des États endettés[16]. À la force militaire a succédé la force du droit et la légitimation des valeurs financières, défendues par les institutions de la monnaie et de la dette – la « main droite » de l’État.

La capacité des démocraties à décider collectivement de l’allocation des ressources nationales a progressivement été transformée en un risque – mesurable et circonscrit – dont il convenait de se prémunir. Statuant sur la valeur des États, les « dossiers pays » des agences de notation de crédit scorent la « capacité » et la « volonté » d’un État (ou d’un émetteur de dette en général) à assurer le service de sa dette dans la durée. En sus des facteurs généraux et quantitatifs – tels que le revenu par habitant, la croissance mesurée par le produit intérieur brut (PIB), l’inflation, la dette extérieure, le niveau de développement économique, l’historique des défauts du pays sur sa dette –, les analystes s’intéressent aux signes qualita‑ tifs et « socio‑politiques » du crédit affectant la solidité de l’engagement d’un État à payer ce qu’il doit : la probabilité d’une révolution, les résultats électoraux de l’extrême droite ou de l’extrême gauche, les régularités du jeu politique, le taux de syndicalisation, la stabilité du pouvoir exécutif, le degré d’indépendance des banques centrales vis‑à‑vis du Trésor, la « facilité » d’un État à mettre en œuvre les réformes budgétaires structurelles, etc.

Ce que l’on craint, c’est la capacité d’une population à encaisser les supposées « bonnes » décisions. Au cours d’une audition parlementaire en mars 2016, face à un député s’inquiétant d’une insurrection politique et fiscale du peuple français, un banquier rappelle à quel point la réassurance mutuelle entre État et créanciers vis‑à‑vis du « facteur politique » a été décisive dans le cadre de la crise des dettes européennes :

Charles de Courson (député de centre‑ droit) : Que se passerait‑il si les Français, médaillés d’argent des prélèvements obligatoires, se révoltaient et refusaient de payer l’impôt ? L’histoire est pleine de révoltes fiscales. Les banquiers font toujours l’hypothèse que les choses vont suivre leur cours, qu’il n’y aura jamais de rupture.

Amaury d’Orsay (responsable mondial du trading de taux à la Société Générale) : Dans les situations de crise extrêmement tendues, comme nous avons pu en connaître en Grèce et dans certains autres pays européens, l’inquiétude principale portait sur la capacité des peuples européens à accepter les réformes et les difficultés qu’elles entraînaient. Si l’on étudie la façon dont les marchés ont raisonné face aux problèmes de l’Espagne, il apparaît qu’ils ont commencé à anticiper des problèmes lorsque les partis extrêmes se sont trouvés en position de devenir majoritaires. C’est donc la crise politique qui peut constituer un problème, mais aujourd’hui les investisseurs considèrent que la France n’est pas dans cette situation de rupture[17].

Pour se financer, puisqu’il n’entrave plus la finance privée mais s’en remet à elle, l’État doit passer les épreuves privées d’attestation du crédit. Comme le Nouveau dictionnaire d’économie l’affirmait déjà à la fin du XIXe siècle, s’impose l’idée que l’État doit « se rendre digne du crédit » et laisser le marché décider de sa crédibilité : s’il a de « bonnes finances », propose de « bonnes politiques », alors « ses fonds monteront naturellement aux plus hauts cours ».

Notes

[1] La déflation enrichissait les rentiers de la dette avec un taux d’intérêt servi autour de 4 %, supérieur au taux de croissance. Thomas Grjebine, « Comment (di)gérer des dettes publiques élevées ? », in CEPII, L’Économie mondiale 2022, La Découverte, Paris, 2021, p. 41‑56.

[2] Cette inégalité au sein des créanciers s’intensifie si le regard se porte sur la fraction la plus dotée en créances – 15 % de la population des détenteurs d’obligations, avec des investissements supérieurs à 5 000 dollars, détient 82 % de la dette détenue par des individus. L’étude d’Adams est résumée dans Sandy Brian Hager, Public Debt, Inequality and Power. The Making of a Modern Debt State, University of California Press, Oakland, 2016.

[3] Ibid.

[4] Michel Husson, « Deux ou trois choses que je sais de la dette grecque ». Savoir/Agir, 3, 2015, p. 49‑57.

[5] Entretien réalisé par l’auteur en 2019.

[6] Sébastien Guex, « La politique des caisses vides. État, finances publiques et mondialisation », Actes de la recherche en sciences sociales, 1, 2003, p. 51‑62.

[7] Gaston Jèze, un des pères fondateurs des finances publiques en France, cité dans Michel Lutfalla, « De quelques illusions en matière de dette publique. Regard d’un économiste sur le long xixe siècle français », Comité pour l’histoire économique et financière de la France, La Dette publique dans l’histoire, Paris, 2006, p. 423‑443.

[8] La formule des mains droite et gauche de la Nation est reprise par Adam Smith sans nom d’auteur. Elle est attribuée à Jean‑François Melon par Jean‑Baptise Say, (1803), Traité d’économie politique, 5e édition, Calmann‑Lévy, Paris, 1972.

[9] Michel Lutfalla, « De quelques illusions en matière de dette publique », loc. cit.

[10] Tobias Arbogast, « Who are these bond vigilantes anyway? The political economy of sovereign debt ownership in the Eurozone », MPIfG Discussion Paper, 20/2, 2020.

[11] En 2015, en France, la part du patrimoine détenue sous forme d’actifs financiers – dans laquelle sont comptabilisés les titres de dette publique – s’élève en moyenne à 12 % pour les 90 % des patrimoines les plus faibles. En 2011, les 20 % des ménages les plus pauvres épargnent 7 % de leurs revenus, contre 28 % pour les 20 % des ménages les plus aisés. Observatoire des inégalités, « Qui met de l’argent de côté et combien ? », 26 janvier 2018. Les Économistes atterrés, La Dette publique. Précis d’économie citoyenne, Seuil, Paris, 2021.

[12] « Sans doute à cause des pertes de revenus liées au confinement, et notamment des pertes de ressources massives dans l’intérim et les contrats courts qui sont des formes d’emploi répandues chez les plus précaires. » Anne‑Laure Delatte et Benjamin Lemoine, « Expertise économique et politique publique. Examen critique des propositions sur la dette liée à la pandémie. Note de recherche », LIEPP, Working Paper, 118, Sciences Po, 2021.

[13] Sandy Brian Hager, Public Debt, Inequality and Power, op. cit.

[14] François Ruffin et Thomas Morel, Vive la banqueroute, Fakir Éditions, Amiens, 2013.

[15] Pour un panorama historique des litiges entre créanciers privés et débiteurs souverains, Pierre Penet et Juan Flores Zendejas, Sovereign Debt Diplomacies: Rethinking Sovereign Debt from Colonial Empires to Hegemony, Oxford University Press, Oxford, 2021, p. 384.

[16] Malgré la fréquence et l’intensité des crises financières internationales au cours des dernières décennies, le montant total de l’encours de dette souveraine honorée atteignait en 2019 le chiffre record de 60 000 milliards de dollars, soit plus de 80 % du PIB mondial. Jerome Roos, Why Not Default? The Political Economy of Sovereign Debt, Princeton University Press, Princeton, 2019.

[17] Mission d’évaluation et de contrôle (MEC) (2016) sur la gestion et la transparence de la dette publique, op. cit.