Au cœur de l’envoûtement capitaliste : comprendre les crypto-monnaies

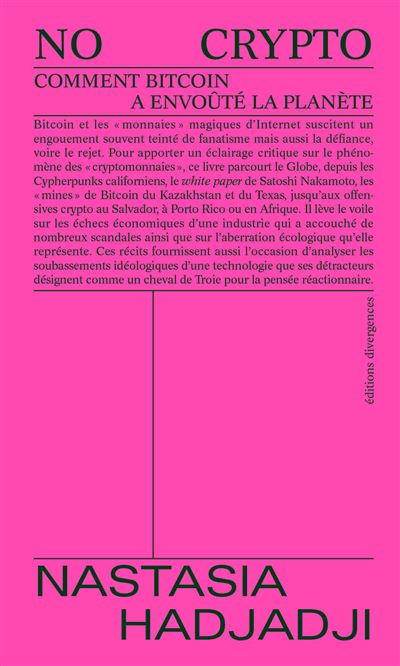

Paul Haupterl discute le livre de Nastasia Hadjadji : No crypto. Comment Bitcoin a envoûté la planète, paru en 2023 aux éditions Divergences.

Les crypto-monnaies ont eu quinze ans. Depuis ce 31 octobre 2008 où le mystérieux Satoshi Nakamoto publie le white paper fondateur du Bitcoin (Nakamoto 2008), elles se sont démultipliées. Elles reposent sur une technologie appelée la blockchain, qui est essentiellement un « vaste registre numérique permettant d’enregistrer l’intégralité des transactions[1] pour en conserver l’historique et la traçabilité » (p.9).

La nouveauté tient aux modalités de tenue de ce livre de compte : plutôt que de recourir aux « serveurs privés d’une banque commerciale » (p.9), centralisant les informations et garantissant l’intégrité du registre, « ce livre de compte […] est public, c’est-à-dire téléchargeable par tous et accessible en permanence » (p.9). Par ailleurs — et surtout — l’inscription de nouvelles transactions au registre se fait également de façon décentralisée, par le biais d’un mécanisme de consensus dont la version la plus connue est la « preuve de travail » du Bitcoin, renommée par les crypto-critiques « preuve de gaspillage » en raison de son coût écologique (p.92).

Leurs défenseurs présentent la blockchain, comme une promesse de liberté par la décentralisation. Il s’agirait de protéger les individus du Big Government et de la Big Finance, dont la collusion a éclaté aux yeux de tous lorsque le premier a renfloué sans condition ou presque la seconde lors de la crise de 2008, tout en en présentant la facture aux peuples. Leurs détracteurs, à l’inverse, soulignent combien il y a loin entre les idéaux des crypto-enthousiastes et la réalité d’une industrie — a minima — extrêmement concentrée, parasitique et dangereuse pour l’environnement.

Son titre ne laisse pas de place à l’équivoque : No crypto de Nastasia Hadjadji se range dans ce second groupe. En tout au plus cent quatre-vingt pages, il offre un tour d’horizon sans concession de ces formes monétaires plus si nouvelles que cela, qui fascinent (ou ont fasciné) également à gauche (Alizart 2019).

Pour rappeler quelques ordres de grandeurs, on comptabilise – selon les différentes estimations – entre 7000[2] et un peu plus de 20 000 crypto-monnaies[3]. La plupart sont des poussières à côté du Bitcoin, dont la capitalisation, c’est-à-dire le prix actuel multiplié par la quantité de bitcoins créés est de 500 milliards de dollars, soit la moitié de la capitalisation de l’ensemble des 7 000 crypto-monnaies dénombrées par la plateforme Coinmarketcap. Ainsi, les crypto-monnaies véritablement pertinentes sont tout au plus une quarantaine à se partager un marché de 1 000 milliards de dollars, qui, lui-même, est microscopique comparé aux produits dérivés, représentant actuellement 618 000 milliards de dollars[4], soit plus de six fois le PIB mondial[5].

Le point de départ du livre, cette fascination — positive ou négative — qu’elles inspirent, est donc sans commune mesure avec leur poids quantitatif au sein de la finance contemporaine. Il est tentant d’expliquer cet écart par la nature de l’objet : la monnaie est en effet une institution fondatrice de l’ordre marchand, qui engage le pouvoir et la souveraineté et dont la configuration précise est un enjeu de luttes sociales[6]. Les marxistes veulent dépasser la configuration actuelle du système monétaire, les réactionnaires souvent revenir à une « vraie » monnaie, idéalisant un passé mythique où la prévalence de l’étalon-or protégeait l’institution monétaire de toute manipulation[7].

C’est que changer la société, c’est (notamment) changer la monnaie et, de ce point de vue, il n’est pas fortuit que les monnaies sociales, autre type d’alternatives monétaires populaires parmi les partisans de l’économie sociale et solidaire, ont connu la même forte croissance au même moment que les crypto-monnaies. La crise de 2008 a en effet secoué le capitalisme jusque dans ses fondations et ouvert une période propice à toute sorte de remise en cause de l’état des choses (monétaire) existant[8].

Mais toutes les contestations ne se valent pas. Pour l’autrice, la « démocratisation des crypto-monnaies pose des questions éthiques, économiques, écologiques et politiques cruciales » (p.12). C’est à exposer méthodiquement « le péril de nature à la fois économique, écologique et politique » (p.13) qu’elle consacre les six chapitres de son livre, dont elle tire les matériaux d’une vaste enquête journalistique, alimentée par les analyses de la communauté crypto-critique, constituée notamment d’universitaires (Oliver Jutel, Tonantzin Carmona), de journalistes (Ben McKenzie, Jacob Silverman, Amy Castor), d’ingénieurs informatiques (David Gerard, Stephen Diehl, Molly White). On peut noter une relative absence de la recherche en sciences sociales utilisant des méthodes ethnographiques, dont la mobilisation aurait peut-être permis de rééquilibrer la discussion et de nuancer les conclusions. Après avoir passé en revue ces chapitres, trois pistes de discussion sont suggérées.

Du culte à sa politique

Le premier chapitre revient sur la plus fameuse des crypto-monnaies, le Bitcoin. Au sujet de son créateur, Satoshi Nakamoto[9], elle note comment son effacement volontaire en 2010 sanctionne la création de ce qui s’apparente à un véritable culte. Les maximalistes du Bitcoin sont fondamentalement « critiques de l’action des banques centrales » (p.16), présentées comme la source de tous les maux contemporains, de l’inflation à l’accroissement des inégalités. Si l’on peut retrouver également une « critique de l’action des marchés financiers » (p.16), elle se détache sur cet arrière-plan idéologique essentiellement libertarien. Ainsi, la décentralisation et la transparence, étendards des crypto-enthousiastes, sont connotées. Plutôt qu’à l’autogestion de la société, elles « s’articule[nt] à la croyance dans la fonction autorégulatrice du marché » (p.19). Le culte s’organise notamment dans les dédales d’internet, des réseaux sociaux, des forums, où reviennent les mêmes expressions : HODL, pour manifester sa ferme décision de ne pas vendre, de conserver les bitcoins le plus longtemps possible ; DYOR (« Do Your Own Research »), façon élitiste de renvoyer les sceptiques à leur manque de connaissance ; ou encore le rassembleur WAGMI (« We Are Going to Make It »), à travers lequel les maximalistes du bitcoin communient leur commun désir de richesse.

Après la description du culte, les membres de l’Église : les « opportunistes », ces poids lourds de la finance, qui s’avouent eux-mêmes plus « mercenaires » qu’idéologues, attirés par les promesses fabuleuses de gain ; les « défricheurs », souvent des hommes de catégories supérieures qui étaient là au début, ces crypto bros, qu’on retrouve aussi activement en train de faire la promotion de leur passion (et leur richesse) dans LREM ; les « idéologues », qui se considèrent les héritiers de l’école autrichienne, continuateurs de Friedrich von Hayek et d’Ayn Rand ; les « idéalistes », représentant la contrepartie (pour ne pas dire caution) de gauche des précédents, pour lesquels un Bitcoin du peuple est possible, qui permettrait d’éviter que le sauvetage sans condition des banques en 2008 puis le chantage odieux de la Troïka au peuple grec quelques années plus tard ne se reproduisent ; les « révoltés », ces « néoinvestisseurs en crypto » qu’anime le FOMO (« Fear Of Missing Out »), soit la crainte de laisser à d’autres ces fortunes gagnées en une nuit, qui leur permettraient de s’affranchir de leur condition ; les « mystiques », enfin, artisans d’un curieux syncrétisme à l’image de Maren Altman qui a « créée de toutes pièces une activité consistant à délivrer des prédictions astrales relatives au cours des cryptos sur la plateforme TikTok où elle est suivie par 14 millions d’abonnés » (p.35).

Le chapitre 2 est consacré aux origines idéologiques des cryptos. L’autrice retrace une généalogie précise, qui voit les Cypherpunks, héritiers de la contre-culture étatsunienne, se rapprocher progressivement, à partir de la fin des années 1980, des milieux politiques libertariens. Sur la liste mail pirate des Cypherpunk, créée en 1992, se côtoient Julien Assange, plus tard rendu célèbre par les Wikileaks, et Marc Andreessen, fondateur du fonds Andreessen Horowitz (a16z)[10], « grand argentier de la crypto-industrie » (p.48). Leur point commun initial : leur opposition à Big Brother et la nécessité de la protection de la vie privée (cypher signifie coder, chiffrer). Mais ce qu’il pouvait y avoir d’émancipateur dans la contre-culture étatsunienne disparait au contact des croisés libertariens contre la tyrannie des États et de leurs acolytes, les banques centrales : le cyberlibertarianisme naît de cette rencontre asymétrique.

Quelques grands tournants se dessinent. Le discours du cypherpunk Hammil en 1987, au cours d’un grand raout libertarien, la Future Freedom Conference. Le Reform Act de 1996, projet de loi sur les télécommunications porté par Bill Clinton, qui les électrise : « l’internet doit rester ingouvernable » (p.47). Les attentats du 11 septembre et le Patriot Act, qui inquiète le milieu cypherpunk, dont les innovations technologique sont désormais dans la ligne de mire des autorités, qui voient d’un mauvais œil ces premières tentatives de créer des systèmes de paiement autonomes et anonymes, depuis l’« e-cash » de David Lee Chaum en 1990 au « Bit Gold » de Nick Szabo entre 1998 et 2005 en passant par la « b-money » de Wei Dai. L’échec des « monnaies numériques convertibles en or », l’« e-gold », l’« e-bullion » ou « 1mdc » (p.54) à la fin des années 2000, moment où l’on peut dire que l’« utopie cyberlibertarienne a fait long feu », notamment en raison du caractère contradictoire du projet de créer une institution monétaire sans institution et des conceptions a- voire anti-démocratiques qui ont cours dans ce milieu, le condamnant à demeurer marginal (Narayanan 2013a; 2013b).

Mais surtout, l’acte fondateur : la crise financière de 2008, le bail-out généralisé des responsables de la crise par les États, la crise subséquente des États férocement attaqués par ceux qu’ils avaient sauvés, et les réactions des populations qui refusent de payer la facture. 2013 est l’ouverture d’une nouvelle ère. Le bitcoin, véritable locomotive des cryptos, prend de la valeur, passant de 1 000 en 2013 à 20 000 dollars en 2017. Les cryptos se multiplient et, avec elles, les hacks et les fraudes aussi. Déjà présents au cours de la préhistoire des cryptos, de même que la méfiance suspicieuse des autorités vis-à-vis de systèmes de paiement qui leur échappent et qu’ils sont prompts à accuser de favoriser le blanchiment d’argent ou le financement du terrorisme international, comme le montre bien l’autrice, hacks et fraudes prennent une toute autre ampleur. Les principaux acteurs des cryptos se rapprochent de l’élite financière pour négocier leur soutien à ce qui, sur les marchés financiers, se qualifie de manipulation des cours. « D’un projet alternatif et anti système, les cryptos sont devenus une industrie à part entière qui brasse des milliards de dollars […] L’équation de la décennie à venir s’écrit désormais en ces termes : Big Finance + Big Crypto = <3 » (p.62). Les représentants de la nouvelle crypto-oligarchie vantent leurs bonnes relations avec leurs ennemis théoriquement jurés, politiciens et fonctionnaires des banques centrales, dont ils espèrent une reconnaissance symbolique aux effets économiques conséquents. Le crony capitalism, ce « capitalisme de connivence » honni par les libertariens, est reconduit par ses propres critiques, que leur nouvelle fortune a rendu soudainement pragmatiques.

Le chapitre 3 retrace les turpitudes de ces nouveaux « barons voleurs » que sont ces crypto-oligarques. Mark Karpelès, patron de Mt. Gox, qui détourne les fonds de ses clients ; Ruja Ignatova, la « missing crypto queen » qui arnaque des milliers de petits porteurs en leur faisant miroiter la rentabilité fabuleuse de son OneCoin ; le français Vincent Roppiot, à la tête de RR Crypto, dans le collimateur des autorités. Ces dérives individuelles qui échappent aux régulations trop faibles trouvent leur pendant dans l’absence d’assurance collective permettant de limiter le risque systémique. Ainsi, 2022 est l’année des faillites en cascade, du stablecoin algorithmique UST/LUNA à la Silicon Valley Bank en passant par l’exchange FTX, dont la chute laisse son concurrent, Binance, en situation de quasi-monopole. C’est un vice de fabrication : parce que les cryptos se veulent systèmes monétaires sans institution, « la solidité de la structure ne repose que sur le bon vouloir des acteurs du marchés, certains acceptant de soutenir les entreprises en difficultés de manière à éviter ls conséquences d’une contagion délétère » (p.75). Signe de la fusion entre la Big Finance et la Big Crypto, la chute de ces dominos crypto entraine le rachat en urgence du Crédit Suisse par UBS. Apparues en prétendant protéger les individus du risque systémique qui avait contraint les États à venir au secours des responsables de la crise de 2008, les cryptos finissent par alimenter ce même risque.

Le modèle économique des crypto est d’ailleurs proche des Ponzinomics de la spéculation financière, qui seraient également « le programme par défaut de l’industrie des cryptos » (p.87), où, pour s’enrichir, « il faut trouer le ‘prochain idiot’ qui vous achètera vos tokens à un prix plus élevé que celui que vous avez payé» (p.87). L’autrice fait ici référence à la Greater Fool Theory de l’informaticien et crypto-critique David Gerard. Si l’enrichissement en crypto est sans doute de nature essentiellement spéculative, il n’est pas possible de suivre Gerard et l’autrice dans leur opposition entre crypto, d’une part, et actions et obligations d’une entreprise et monnaies de cours légal, de l’autre. Les crypto seraient en effet de la pure « valeur d’échange associée à la croyance des investisseurs », tandis qu’actions, obligations et monnaies officielles auraient une « valeur économique intrinsèque », liées respectivement « aux richesses produites par une entreprise, à son patrimoine et à son capital » et à la « richesse produite par un pays, une zone économique ainsi que sa capacité d’influence » (p.87).

Cette opposition entre une vraie et une fausse valeur n’a pas de sens du point de vue de la théorie marxiste du capital fictif : les titres financiers qui s’échangent sur les marchés secondaires ne sont pas moins fictif et spéculatif que les cryptos. S’il faut faire une différence entre crypto-finance et finance traditionnelle, ce n’est pas celle que fait l’autrice, qui conclut en soulignant simplement à la « nécessité du durcissement de l’encadrement de l’industrie des cryptoactifs » (p. 90) : les cryptos ont aussi permis un accès simplifié aux plus-values financières, là où celles-ci, dans la finance traditionnelle, même avec la diminution du poids des banques et le renforcement corrélatif des investisseurs institutionnels, reste largement réservées à une élite financière. Bien sûr, ce mouvement est contradictoire, puisqu’il renforce la financiarisation de la vie quotidienne. Mais, à l’image des travaux de Sanchez et Luzzi (2023) sur la diffusion des crypto-monnaies dans le corps social argentin, les usages populaires des crypto-monnaies sont aussi synonymes de renforcement de l’autonomie de l’individu face aux régulations étatiques qui n’impliquent pas mécaniquement plus d’égalité, de liberté ou de justice.

Le chapitre 4 passe en revue les conséquences écologiques des cryptos, montrant comment les besoins de l’industrie rentrent déjà fortement en contradiction avec les besoins sociaux des populations. L’argument est à la fois social, économique et écologique. Dans l’État du Texas, les habitants paient le coût quatre fois des entreprises cryptos qui s’y installent : une première fois par les exonérations d’impôts dont ces dernières bénéficient ; une seconde fois par la hausse du prix de l’électricité que nécessitent les ASICS, ces super-ordinateurs devenus indispensables pour « miner » des cryptos ; une troisième fois par les dédommagements que verse l’État aux entreprises en échange de l’interruption de leur activité en cas de fortes chaleurs, par exemple, qui entraîne une tension importante sur le réseau électrique ; une quatrième fois, enfin, sous forme de coupures actuelles ou potentielles de courant parce que ces entreprises n’interrompent pas nécessairement leurs activités dans ce cas.

Le Bitcoin et la plupart des crypto-monnaies utilisent en effet un mécanisme de consensus appelé « preuve de travail » qui sécurise les transactions en imposant, pour leur validation de façon décentralisée, la résolution d’un problème cryptographique dont la difficulté augmente avec la quantité de bitcoins déjà en circulation : plus l’on se rapproche de la limite des 21 millions maximum de bitcoins minables, plus l’écosystème Bitcoin tend logiquement à se concentrer pour faire face à des investissements en équipements informatiques toujours plus lourds. 5 entreprises contrôlent ainsi 85 % de la puissance de calcul du réseau, loin des promesses de décentralisation égalitaire des débuts. L’absurdité des fermes de minage est patente, leur coût écologique et social flagrant et les quelques tentatives de donner une utilité propre à l’activité de minage n’ont pas prospéré[11]. Il existe bien d’autres mécanismes de consensus, guère en odeur de sainteté auprès des maximalistes du Bitcoin, comme la « preuve d’enjeu » (avec ou sans smart contract, à rebours de ce qu’écrit l’autrice) : un participant aux échanges a d’autant plus de chance d’être sélectionné pour « valider » le bloc des dernières transactions à date qu’il a d’enjeu, c’est-à-dire qu’il possède des token de la crypto-monnaie à preuve d’enjeu en question. La seconde crypto après le Bitcoin, l’Ethereum, a réduit sa consommation d’énergie de près de 100 % (De Vries 2023) après être passé à cet autre mécanisme de consensus.

Cette réduction impressionnante aurait pu amener l’autrice à admettre une zone de pertinence des cryptos à condition qu’elles opèrent cette transition, dénommée The Merge. Mais elle reste sans conséquence pour son son propos, qui conclut en soulignant que « cette industrie non productive et prédatrice ajoute une couche supplémentaire de consommation énergétique à la charge déjà trop importante de notre consommation mondiale » (p.103) et en rappelant cet effet-rebond identifié par les économistes : tout verdissement des équipements ne permet pas de réduire mécaniquement la consommation d’énergie, mais amène surtout à installer plus d’équipements, conformément à la logique du capital.

C’est que la facture des cryptos ne se mesure pas qu’en tonnes équivalent. Elle a des effets politiques inquiétants. D’abord sous la forme d’un crypto-colonialisme favorisant le développement de formes d’inclusion prédatrice (Carmona 2022), objet du chapitre 5. Le Salvador est devenu, sous la houlette de son président entrepreneur de 38 ans Nayib Bukele, le premier pays à faire du bitcoin une de ses monnaies officielles. Le bilan est salé : un système virtuellement inutilisé, de toute façon inefficace et propice à la fraude ; 425 millions de dollar réglés par un Etat déjà exsangue au bénéfice d’un assemblage hétéroclite de conseillers et prestataires en crypto ; et un dispositif idéal pour convertir en toute légalité des sommes en cryptos en dollars étatsuniens tout en vidant au passage les réserves de change limitées de la banque centrale du pays. La RDC, les Îles Fidji ou Porto Rico sont quelques autres de ces « cryptopies ». Les populations y protestent contre ces crypto-colons, pas dupes des promesses de « décolonisation de la monnaie » visant à libérer les pauvres de l’hégémonie du dollar (p.130).

Même lorsque les projets en crypto présentent le visage plus aimable d’innocents projets humanitaires, comme dans les îles du Vanuatu, ils restent « inefficaces bien que coûteux [et] sont en réalité des produits d’appel destinés à nourrir le marketing de la crypto-industrie en la présentant comme un outil d’émancipation pour les populations vulnérables » (p.130)[12]. Une forme de technosolutionnisme (Morozov 2013) est inhérente aux cryptos, dont les partisans vantent les vertus décentralisatrices comme s’il s’agissait d’une vertu en soi. Or, les sciences sociales ont bien montré que la technologie n’est pas neutre et que ses effets dépendent largement des caractéristiques de ses acteurs. A l’image du micro-crédit (Guérin 2015), avec lequel elles peuvent du reste d’articuler sous la forme de micro-crédit en crypto, les cryptos ont un caractère prédateur marqué qui provient des dynamiques à la Ponzi sur lesquelles reposent leur valeur. Ainsi, on vend le « bitcoin comme un outil d’égalisation permettant d’aplanir les inégalités en vertu de sa nature ‘décentralisée’ et ‘ouverte’ [tout en omettant] sciemment que la régulation des cryptoactifs est trop faible pour protéger efficacement les particuliers et que ce marché dérégulé possède une généalogie réactionnaire qui le situe aux antipodes de la préservation des intérêts des minorités » (p.134).

C’est aux effets présents de cette généalogique que l’autrice consacre son dernier chapitre. L’intérêt de représentants — hommes politiques ou entrepreneurs — d’extrême-droite comme Zemmour, Bannon ou Thiel pour les cryptos s’explique par le caractère fondamentalement réactionnaire de la matrice intellectuelle des cryptos. Comme le remarque à juste titre l’autrice, l’hypothèse implicite d’une des défenses courantes de la blockchain, à savoir qu’elle permet de faire société sans nécessité de confiance, est précisément une vision pessimiste des sociétés humaines, dans lesquelles la défiance serait généralisée et indépassable. Diabolisation des banques centrales et postulat d’une origine intégralement monétaire de l’inflation sont deux autres piliers intellectuelles des cryptos qui les positionnent à droite, voire à l’extrême-droite de l’échiquier politique. Dans ce contexte, la liberté et la décentralisation présentées comme des vertus indiscutables des cryptos ont un contenu tout à fait coloré : la liberté « fait ainsi écho à la capacité à se dérober de à toute forme de supervision de la part d’instances gouvernementales ou supraétatiques » tandis que la « ‘décentralisation’’ promue par les promoteurs des cryptoactifs est une expression codée pour un monde où les marchés dérégulés orchestrent la vie collective » (p.152).

Rien à voir avec l’autonomie qui s’expérimente par exemple dans les Zones à Défendre (p.153) : les cryptos radicalisent cette « idéologie californienne » (Barbrook et Cameron 1995), « mariage entre la loi du marché et la pensée hippie » dont les épigones sont nombreux dans la Silicon Valley, et la radicalisent clairement sur la droite. L’autrice conclut sur une tonalité pessimiste en soulignant que l’hiver crypto qui fait suite à la vague de faillites en 2022 est susceptible d’alimenter une « colère qui ne manquera pas de naître des scandales et des pertes financières qui en découlent », colère peu susceptible de susciter « un agir politique ‘de gauche’ tourné vers la remise en question des hiérarchies sociales et politiques » (p.144).

Ce livre conclut sur une interrogation. Peut-on penser une « appropriation non capitaliste et non libertarienne de technologies forgées en dehors du berceau de la gauche radicale » (p.161) ? Il n’y répond pas, esquissant seulement une réponse en soulignant que la question de la résistance à la surveillance et la censure est un enjeu crucial pour la politique de l’émancipation. C’est, selon l’autrice, qu’il n’y a pas, en l’état, de véritable réflexion de gauche sur ce qu’il faudrait repenser dans les blockchain pour en supprimer la trace des origines. Sans rapport direct avec cette question pourtant essentielle, le livre conclut sur les enjeux écologiques, dont l’urgence – indéniable – exclut par principe la blockchain des futurs possibles, puisqu’il s’agit de « ralentir, désinvestir et réaffecter » plutôt que d’« innover, accélérer ou spéculer » (p.166). Ce dernier mouvement interroge, dans la mesure où l’autrice avait souligné l’existence de blockchains à très faible consommation d’énergie, dès lors que les mécanismes de consensus ne sont pas des preuves de travail.

Au total, cet ouvrage offre un panorama intéressant des crypto-monnaies. Mais sa conclusion, générale, pose plus de questions qu’elle n’offre de réponses. On a parfois le sentiment d’une fatalité de l’origine qui surdétermine la nature des crypto-monnaies. Or, les usages sont autrement plus divers que ne le suggère le livre. Une façon de commencer à apporter des éléments de réponses à l’interrogation, cruciale, sur des usages « non capitalistes et non libertarienne » pourrait être de repartir non pas des travaux de la seule communauté crypto-critique, très présente dans ce livre, mais de ceux des chercheurs et chercheuses en sciences sociales qui s’attachent à décrire la diversité et la complexité d’un objet qu’on ne saurait réduire à une matrice indépassable. Ainsi, comment penser la possibilité, aux côtés des crypto-monnaies « libertariennes », de crypto-monnaies sociales (Tichit, Lafourcade, et Mazenod. 2017), à l’image de la MonedaPAR étudiée par Raphaël Porcherot (2023) ? Comment comprendre la coexistence de maximalistes du Bitcoin et d’individus désireux de préserver la valeur de leurs avoirs monétaires dans un pays où l’inflation est structurelle comme l’Argentine ? L’autrice a sans doute raison de souligner le manque de réflexion sur de potentiels usages non capitalistes des crypto-monnaies ; néanmoins et a minima, des usages non libertariens existent bel et bien déjà et sont absents du livre, qui s’attache plutôt à montrer les errances des maximalistes des cryptos.

Ainsi, la fin de non-recevoir opposée aux crypto peut être à notre sens triplement nuancés. D’abord, parce que, comme nous l’avons rappelé, la valeur des cryptos n’est pas d’une autre nature que le reste des « valeurs » d’une économie capitaliste, au sens où toutes sont tout autant fictives et fétichistes. Ensuite, parce qu’il existe bien des usages monétaires des cryptos, de sorte que les réduire à un simple actif financier hautement risqué revient à reprendre sans distance critique le discours des autorités monétaires, qui n’ont aucun intérêt à voir reconnaître la qualité de monnaie à des instruments sur lesquels elles n’ont pas de contrôle. Enfin, parce qu’au-delà de ces usages monétaires potentiellement non libertariens, des usages non monétaires de la blockchain, sont possibles. Notre thèse, que nous n’avons pas la place de développer mais que nous développons dans un autre article en cours d’écriture, est que c’est notamment de ces usages non monétaires de la blockchain qu’il faut repartir pour avancer en direction d’une « appropriation non capitaliste et non libertarienne » de cette technologie. Les technologies ne sont pas neutres, mais elles ne sont pas non plus figées.

*

Illustration : Wikimedia Commons.

Références

Alary, Pierre, Jérôme Blanc, Ludovic Desmedt, and Bruno Théret (eds.) 2016, Théories françaises de la monnaie : une anthologie, Presses Universitaires de France.

Alizart, Mark 2019, Cryptocommunisme, Presses Universitaires de France.

Barbrook, Richard and Andy Cameron 1995, The Californian Ideology, Mute.

Blanc, Jérôme 2018, Les monnaies alternatives, Paris: La Découverte.

Carmona, Tonantzin 2022, ‘Debunking the narratives about cryptocurrency and financial inclusion’, Brookings Metro.

Commandré, Ysé, Catherine Macombe, and Sophie Mignon 2021, ‘Implications for Agricultural Producers of Using Blockchain for Food Transparency, Study of 4 Food Chains by Cumulative Approach’, Sustainability 13, 17: 1–22.

De Vries, Alex 2023, ‘Cryptocurrencies on the road to sustainability: Ethereum paving the way for Bitcoin’, Patterns 4, 1: 1–5.

Dumas, Jean-Guillaume, Pascal Lafourcade, Ariane Tichit, and Sébastien Varrette 2022, Les blockchains en 50 questions : Comprendre le fonctionnement de cette technologie, Dunod.

Guérin, Isabelle 2015, La microfinance et ses dérives: émanciper, discipliner ou exploiter, Paris: Demopolis.

Nakamoto, Satoshi 2008, ‘Bitcoin: A peer-to-peer electronic cash system’, Decentralized business review.

Narayanan, Arvind 2013, ‘What happened to the crypto dream?, part 2’, IEEE Security & Privacy 11, 3: 68–71.

——— 2013, ‘What happened to the crypto dream?, part 1’, IEEE security & privacy 11, 2: 75–76.

Orzi, Ricardo, Raphaël Porcherot, and Sebastián Valdecantos 2021, ‘Cryptocurrencies for Social Change: The Experience of MonedaPAR in Argentina’, International Journal of Community Currency Research 25, 1: 16–33.

Porcherot, Raphaël 2023, ‘Une monnaie alternative peut-elle être une alternative à la monnaie?’, Saclay: Université Paris-Saclay.

Sánchez, María Soledad and Mariana Luzzi 2023, ‘The expansion of cryptocurrencies among young Argentines. Finding a way through finance in contemporary Argentina’.

Tichit, Ariane, Pascal Lafourcade, and Vincent Mazenod 2017, ‘Les monnaies virtuelles décentralisées sont-elles des dispositifs d’avenir ?’, Interventions économiques 59.

Notes

[1] En fait, non seulement les transactions mais l’ensemble des opérations qui ont lieu dans le système, y compris les opérations « structurelles » telle que les modifications du nombre d’opérations nécessaires pour constituer un bloc. Des usages non monétaires des blockchains sont aussi possibles, par exemple dans certaines filières alimentaires où cette technologie est censée permettre une meilleure traçabilité dans l’intérêt supposé des consommateurs mais tend surtout à concentrer et renforcer le pouvoir entre les mains de certains agents déjà puissants : la transparence « ne permet pas systématiquement de prévenir ou de réduire le pouvoir mais peut l’exacerber » (Commandré, Macombe, et Mignon 2021).

[2] https://coinmarketcap.com

[3] https://www.schwab.com/learn/story/cryptocurrencies-what-are-they

[4] https://www.bis.org/statistics/about_derivatives_stats.htm

[5] https://data.worldbank.org/indicator/NY.GDP.MKTP.CD

[6] On peut se rapporter à Alary et al. (2016), recueil de texte autour des institutionnalismes monétaires, ou à un livre collectif des Economistes Atterrés et al. (2018).

[7] Ainsi, les Gold Bugs, frange de l’extrême-droite étatsunienne, et l’Etat islamique ont ceci en commun qu’ils prônent tous le retour à une « vraie » monnaie au sens d’une monnaie métallique : ici un retour à la convertibilité du dollar en or ; là la frappe de dinars en or faisant explicitement référence au temps des califes du passé.

[8] On en compte aujourd’hui environ 2 000 dans le monde (Blanc, 2021). Des hybridations entre ces deux formes de contestations monétaires sont possibles. Par exemple : https://theconversation.com/les-cryptomonnaies-sociales-ou-la-convergence-des-contestations-monetaires-109278.

[9] De 2008 à 2010, nous dit l’autrice, « il a ‘miné’ 22 000 blocs, ce qui représente à l’époque un peu plus de 50 milliards d’euros » (p.15). La formulation laisse la place à l’équivoque puisqu’on ne sait pas si l’autrice fait référence à la valeur des transactions enregistrées dans ces 22 000 blocs ou à la valeur des bitcoins que Nakamoto a reçu en rémunération de son activité de « minage », qui désigne en fait le travail algorithmique de vérification des nouvelles transactions et de leur rajout à la chaîne de bloc.

[10] a16z est nommé ainsi car il y a seize lettres entre le A et le Z de Andreessen Horowitz.

[11] Ainsi des cryptos qui confèrent une utilité supplémentaire au « minage », au-delà de la seule vérification des transactions : par exemple Primecoin « qui remplace la preuve de travail de Bitcoin par le calcul des chaînes de Cunningham sur les nombres premiers [permettant de faire] avancer la recherche en mathématiques » ; « Gridcoin, Curecoin ou encore Foldingcoin [proposant] de mettre les calculs de validation des transactions au service de la science ou de la médecine, en participant à l’analyse du fonctionnement des protéines par exemple dans le cas de Curecoin » (Tichit, Lafourcade, et Mazenod 2017). Primecoin, Gridcoin et Curecoin s’échangent pour quelques centimes sur Coinmarketcap, le marché pour Foldingcoin a quant à lui cessé d’exister tout à fait.

[12] Ce type de dynamique se retrouve également dans un cas d’hybridation entre crypto-monnaie et monnaie sociale, la MonedaPAR. Si les usagers de la MonedaPAR sont à l’abri des fraudes et arnaques par construction, puisque la blockchain n’y est utilisée que comme « système d’exploitation » sans qu’il n’existe de marché spéculatif pour la MonedaPAR, reste que les techniciens en charge de la conception et du maintien de l’infrastructure crypto de cette alternative monétaire la présentent explicitement comme un produit d’appel. Leurs intérêts sont temporairement alignés sur ceux des usagers de la MonedaPAR : si le projet fonctionne, ce dernier leur garantira une publicité efficace pour leurs solutions de système monétaire configurable et destiné à tout type d’acteurs. Par ailleurs, à plus court terme, cela leur permet d’améliorer leur positionnement au sein de la blockchain Bitshares : la MonedaPAR augmente leurs chances d’être choisis par l’algorithme pour valider des blocs de transactions et de bénéficier ainsi de crypto-revenus additionnels (Porcherot 2023; Orzi, Porcherot, et Valdecantos 2021).

![Marx, critique de l’économie politique [Podcast]](https://www.contretemps.eu/wp-content/uploads/industrialization-factories-150x150.jpg)